Montant du produit des activités ordinaires : 698,9 millions $ comparativement à 651,6 millions $ l'année précédente

Résultat par action des activités poursuivies : 0,24 $ comparativement à 0,25 $ (0,26 $ avant les éléments particuliers(1)) l'année précédente

Annonce de nouveaux développements stratégiques avec des compagnies aériennes clientes de longue date en Asie

Approbation par le conseil d'administration de la hausse de 13 % du dividende trimestriel qui passe de 0,08 $ à 0,09 $ par action.

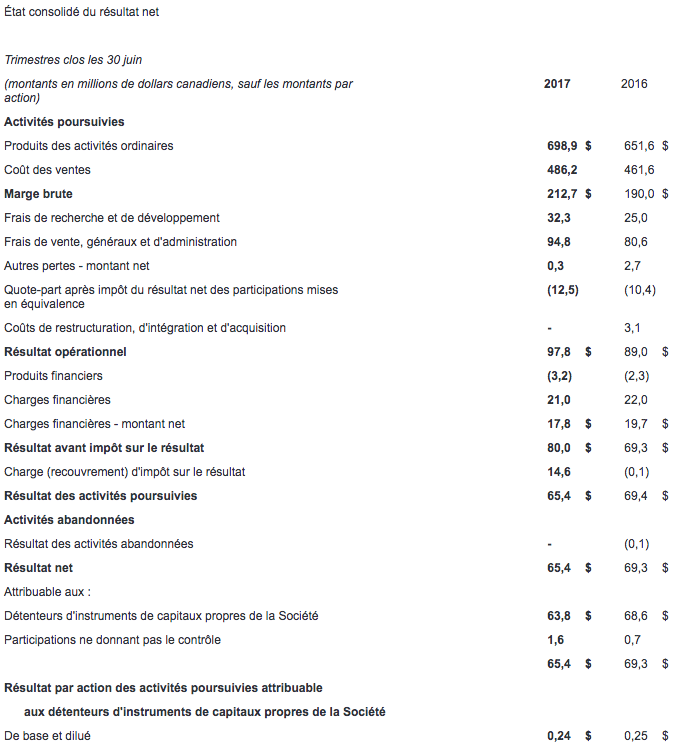

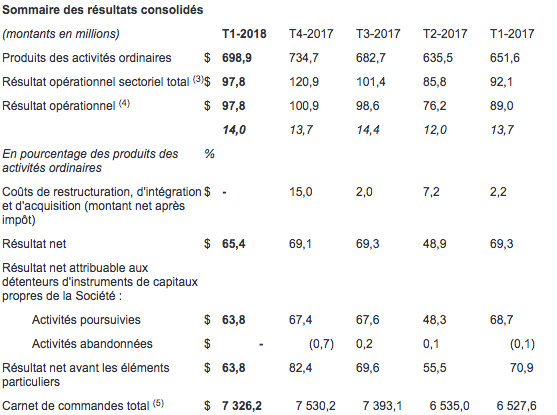

CAE publie aujourd'hui ses résultats et annonce des produits des activités ordinaires de 698,9 millions $ au premier trimestre de l'exercice 2018, comparativement à 651,6 millions $ au premier trimestre l'an dernier. Le résultat net des activités poursuivies attribuable aux détenteurs d'instruments de capitaux propres se chiffre à 63,8 millions $ (0,24 $ par action) au premier trimestre comparativement à 68,7 millions $ (0,25 $ par action) au même trimestre l'an dernier, ou 70,9 millions $ (0,26 $ par action) avant les éléments particuliers(2) l'an dernier.

Le résultat opérationnel s'élevait à 97,8 millions $ (14,0 % du produit des activités ordinaires) au premier trimestre comparativement à 89,0 millions $ (13,7 % du produit des activités ordinaires) au premier trimestre l'an dernier. Les données financières sont exprimées en dollars canadiens, sauf indication contraire.

« Nos progrès au premier trimestre s'alignent avec nos perspectives pour l'année, qui demeurent inchangées, a déclaré Marc Parent, président et chef de la direction de CAE. La demande reste soutenue pour les solutions proposées par CAE dans un marché fort. Les nouveaux développements stratégiques avec des compagnies aériennes annoncées aujourd'hui renforcent la position de CAE en Chine et dans la région de l'ANASE, les marchés de l'aviation commerciale avec la croissance la plus rapide dans le monde. Pour témoigner de nos perspectives positives, j'ai le plaisir d'annoncer que le conseil d'administration de CAE a approuvé une hausse de un cent ou de 13 % du dividende trimestriel de CAE, qui passe à neuf cents par action à compter du 29 septembre 2017. »

Solutions de formation pour l'aviation civile (Civil)

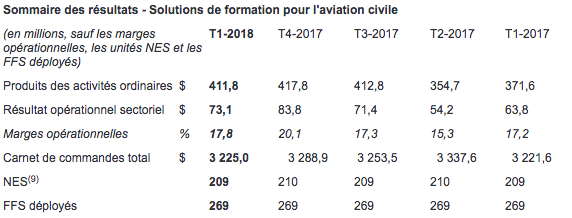

Les produits des activités ordinaires du secteur Civil se chiffrent à 411,8 millions $ au premier trimestre, en hausse de 11 % comparativement à la même période l'an dernier, et le résultat opérationnel sectoriel est de 73,1 millions $ (17,8 % des produits des activités ordinaires), en hausse de 15 % comparativement au premier trimestre l'an dernier. Le taux d'utilisation(6) de nos centres de formation civile est de 78 % ce trimestre. Les chiffres du premier trimestre tiennent compte de l'incidence de la standardisation de certains types de simulateurs sur la comptabilisation des produits des activités ordinaires. Les produits des activités ordinaires et le résultat opérationnel sectoriel du secteur Civil, si ajustés (7)(8) en fonction de l'incidence de ce changement, auraient été de 452,0 millions $ et de 83,7 millions $ respectivement pour ce trimestre. Au cours du premier trimestre de l'exercice 2017, l'incidence avait été minime.

Au cours du trimestre, le secteur Civil a signé des contrats portant sur des solutions de formation pour des commandes reçues d'une valeur de 400,4 millions $ (prises des commandes(5)), y compris des accords de formation initiale pour les pilotes de Jet Airways (Inde) et des formations de pilotes d'aviation d'affaires pour MSH Aviation et Elit'Avia en Europe. Au cours de ce même trimestre, le secteur Civil a également vendu huit simulateurs de vol.

Le ratio valeur comptable des commandes/ventes (5) du secteur Civil est de 0,97 pour le trimestre et de 1,07 pour les 12 derniers mois. Le carnet de commandes du secteur Civil se chiffre à 3,2 milliards $ à la fin du trimestre.

Depuis la fin du trimestre, le secteur Civil a continué à faire progresser la vision de CAE d'être reconnus mondialement comme le partenaire de choix en formation grâce à de nouveaux développements stratégiques avec des compagnies aériennes clientes en Asie.

CAE et Singapore Airlines ont signé un protocole d'entente en vue d'établir une coentreprise qui opérera depuis le centre de formation de Singapore Airlines situé à proximité de l'aéroport Changi à Singapour. Cette entente marque une évolution majeure dans les relations de CAE avec l'un des plus importants transporteurs mondiaux et ses filiales. Une fois établie, la coentreprise répondra aux besoins de formation de Singapore Airlines, de ses filiales et d'autres compagnies exploitant des avions Boeing dans la région de l'ANASE. La clôture de la transaction est assujettie à l'établissement des documents de transaction définitifs et des conditions de clôture habituelles, incluant les approbations réglementaires.

China Southern Airlines a signé une entente avec CAE pour acquérir notre participation de 49 % dans le Zhuhai Flight Training Centre (ZFTC) pour un montant de 96 millions $ US. Cela apportera à CAE davantage de flexibilité pour aborder l'ensemble du marché de la formation dans le domaine de l'aviation en Chine et dans la région de l'ANASE, ainsi que la possibilité d'aligner ses investissements en capital avec ses priorités stratégiques. Dans le cadre de l'accord, China Southern Airlines impartira à CAE la formation des compagnies aériennes tierces qui se déroule au ZFTC. CAE continuera à fournir des services à China Southern en tant que son partenaire pour le soutien des services de formation, la formation initiale des pilotes et les besoins de son équipement de simulation.

En réponse aux rapports publiés par les médias, CAE confirme être à un stade avancé de discussion avec AirAsia pour la conclusion d'un contrat de vente et d'achat qui lui permettra d'acquérir 50 % des parts d'AirAsia dans la coentreprise Asian Aviation Centre of Excellence Sdn. Bhd. La relation de CAE avec AirAsia a débuté en 2004, et avec cette entente, elle s'élargirait en couvrant tous les besoins de formation d'AirAsia et de ses filiales, pour tous les types d'avions exploités par le transporteur pour une période prolongée. La transaction est assujettie à la conclusion du contrat de vente et d'achat entre les parties.

Défense et sécurité (Défense)

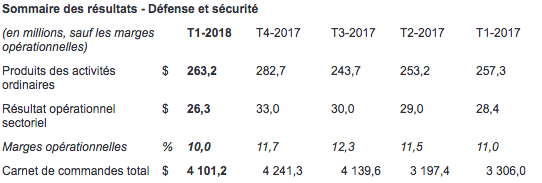

Les produits des activités ordinaires du secteur Défense se chiffrent à 263,2 millions $ au premier trimestre, en hausse de 2 % comparativement au même trimestre l'an dernier et le résultat opérationnel sectoriel est de 26,3 millions $ (10,0 % des produits des activités ordinaires), comparativement à 28,4 millions $ (11,0 % des produits des activités ordinaires) au premier trimestre l'an dernier.

Au cours du trimestre, les commandes reçues de la Défense se chiffrent à 262,4 millions $. Parmi les principaux contrats, notons un contrat d'intégration de systèmes de formation avec les Émirats arabes unis pour une solution complète de formation pour le Predator XP ainsi qu'un contrat avec Airbus pour le soutien en service du programme canadien d'aéronefs de recherche et de sauvetage à voilure fixe pour le C295W. La Défense a également reçu une série de commandes de Lockheed Martin concernant un dispositif d'entraînement simulant un fuselage C-130J pour la U.S. Air Force et les U.S. Marine Corps. Autre événement au cours de ce trimestre, les étudiants de la U.S. Army de la première cohorte participant au nouveau cours Initial Entry Fixed-Wing au centre de CAE à Dothan, en Alabama, ont obtenu leur diplôme de pilote d'appareils à voilure fixe dans l'armée.

Le ratio de commandes/ventes du secteur Défense est de 1,00 pour le trimestre et de 1,31 pour les 12 derniers mois (excluant les options de contrat). Le carnet de commandes de Défense, incluant les options et l'intérêt de CAE dans les coentreprises, s'élève à 4,1 milliards $ à la fin du trimestre.

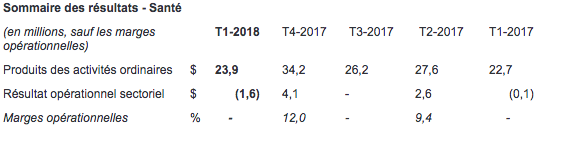

Santé

Les produits des activités ordinaires pour le secteur Santé se chiffrent à 23,9 millions $ au premier trimestre, comparativement à 22,7 millions $ au même trimestre l'an dernier, et le résultat opérationnel sectoriel affiche une perte de 1,6 million $, comparativement à une perte de 0,1 million $ au premier trimestre l'an dernier.

CAE Santé a lancé CAE Juno au premier trimestre, avec les premières livraisons prévues au cours du deuxième trimestre. Il s'agit du premier mannequin destiné à l'enseignement de compétences cliniques qui répond aux exigences de la formation de base en soins infirmiers - le plus grand segment du marché de la formation en soins de santé. CAE Juno complète une large gamme de solutions de simulation haute-fidélité et d'innovations du secteur Santé, et répond à un important besoin de solutions abordables et modulaires pour l'enseignement des soins infirmiers. Au cours du trimestre, la plateforme de formation avec simulation à l'écran du secteur Santé Anesthesia SimSTAT a obtenu l'approbation de l'American Board of Anesthesiology pour les droits au maintien de la certification en anesthésiologie.

Autres points saillants financiers

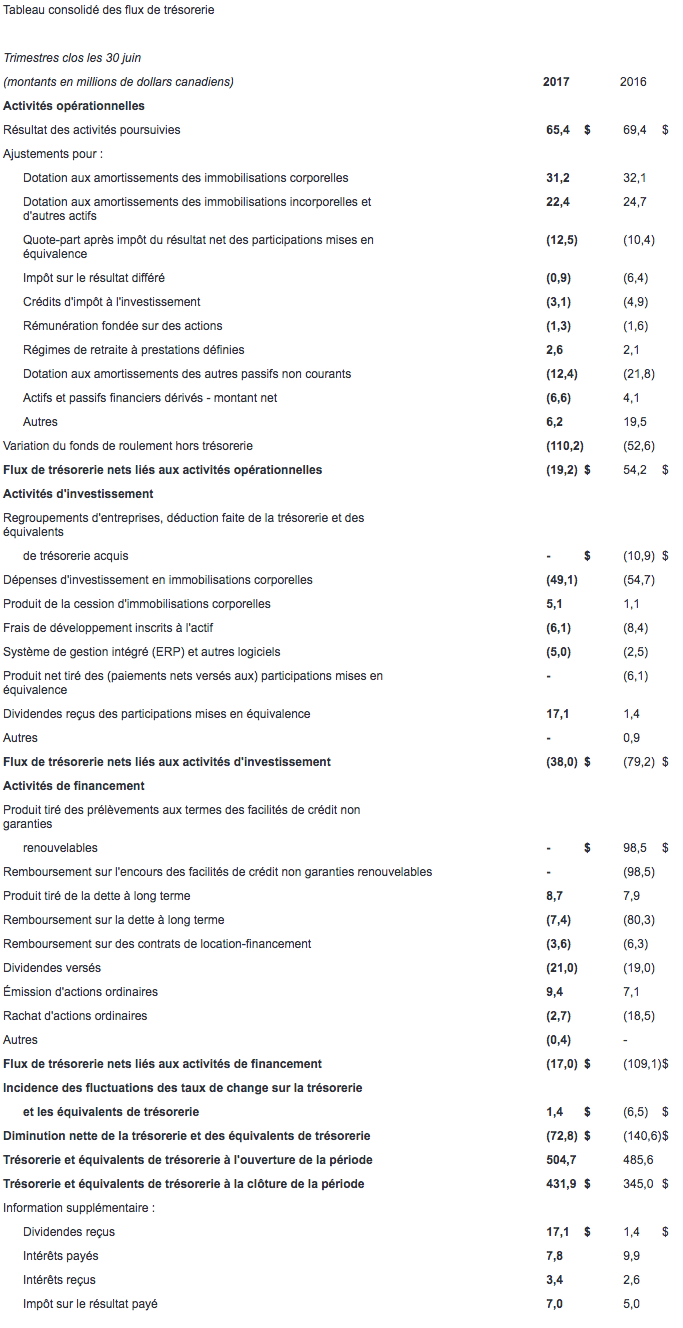

Les flux de trésorerie disponibles(10) provenant des activités poursuivies affichent une valeur négative de 37,9 millions $ au premier trimestre, comparativement à une valeur positive de 15,5 millions $ à la même période l'an dernier. La baisse des flux de trésorerie disponibles est essentiellement attribuable à la hausse de l'investissement dans le fonds de roulement hors trésorerie et à la baisse de trésorerie liée aux activités opérationnelles poursuivies, atténuée en partie par les dividendes plus élevés reçus des participations mises en équivalence. CAE enregistre habituellement un niveau d'investissement plus élevé dans le fonds de roulement hors trésorerie au cours de la première moitié de l'exercice financier, et observe souvent une inversion d'une partie de cet investissement au cours de la seconde moitié.

Pour ce trimestre, l'impôt sur le résultat s'est chiffré à 14,6 millions $, ce qui représente un taux d'imposition effectif de 18 %, comparativement à un taux nul au premier trimestre de l'exercice précédent. Le taux d'imposition du premier trimestre de l'exercice précédent a été touché par la comptabilisation d'un élément d'impôt différé, avant lequel, le taux d'imposition aurait été de 14 %. Cet élément a eu une incidence approximative de 0,04 $ sur le RPA du premier trimestre de l'exercice précédent.

Les dépenses d'investissement en immobilisations liées à la croissance et à la maintenance (11) ont totalisé 49,1 millions $ ce trimestre.

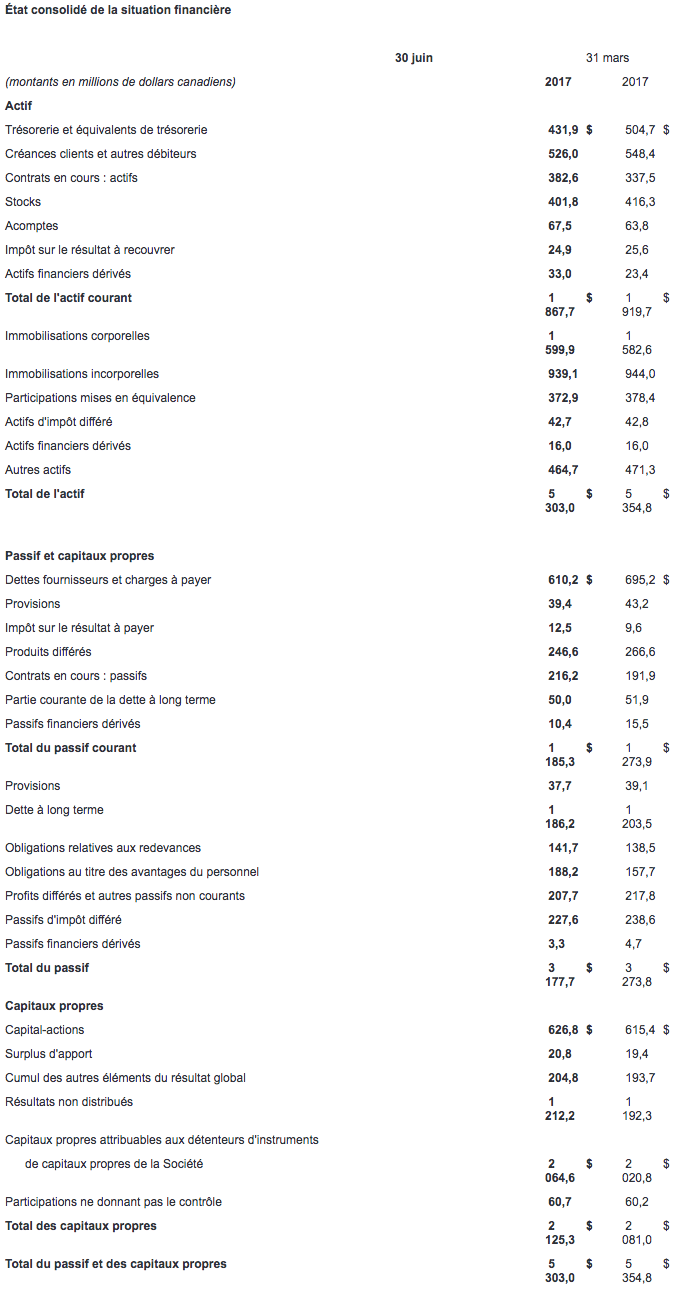

À la fin du trimestre, la dette nette (12) était de 804,3 millions $ et le ratio de la dette nette sur le capital total (13) était de 27,5 %. À la clôture du trimestre précédent, la dette nette était de 750,7 millions $ et le ratio de la dette nette sur le capital était de 26,5 %.

Au cours de l'exercice, le rendement du capital utilisé(14) était de 10,7 %, comparativement à 11,5 % l'an dernier.

CAE versera un dividende de neuf cents par action le 29 septembre 2017 aux actionnaires qui seront inscrits au registre le 15 septembre 2017.

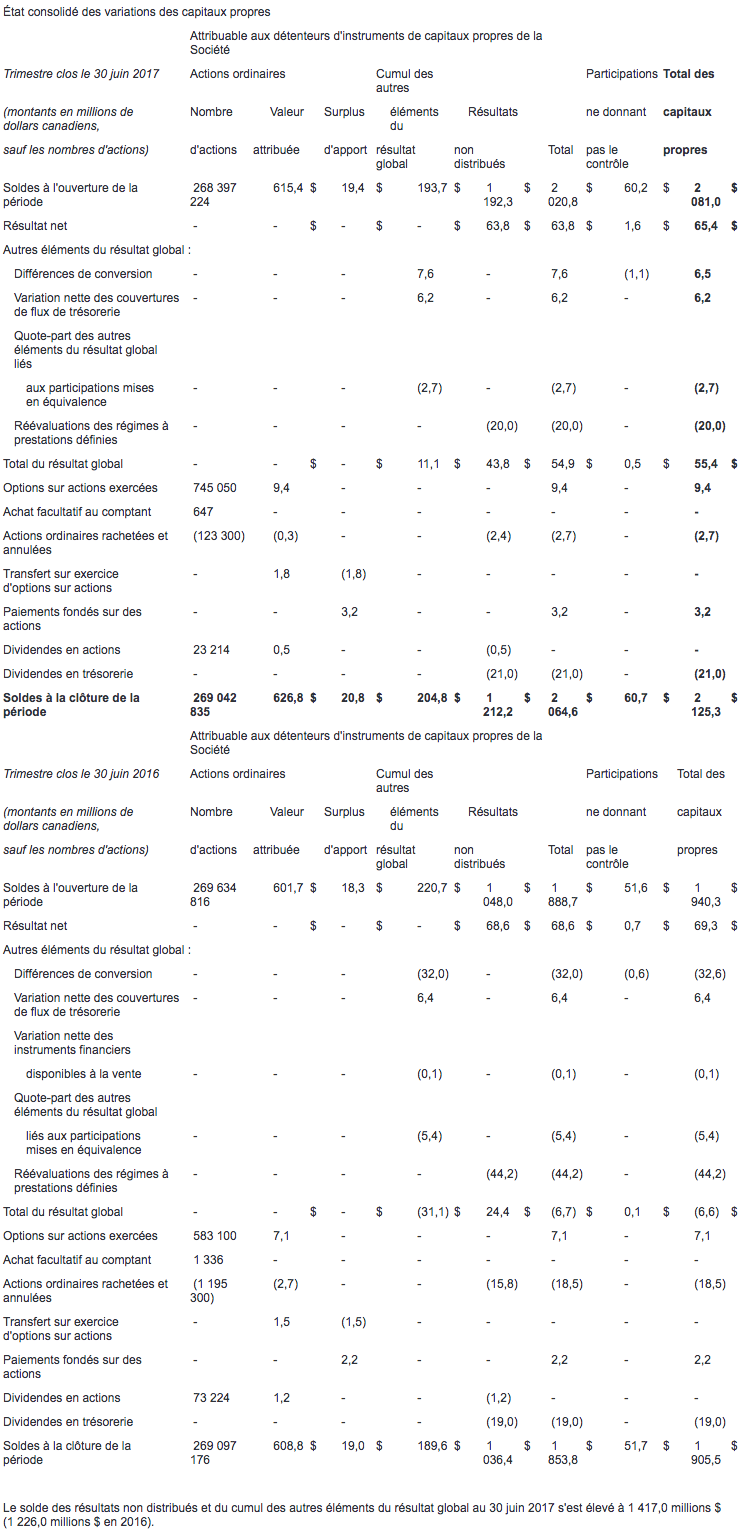

Au cours du trimestre clos le 30 juin 2017, CAE a racheté et annulé 123 300 actions ordinaires aux termes d'une offre publique de rachat dans le cours normal des activités (OPRCN), à un prix moyen pondéré de 21,93 $ l'action ordinaire, pour une contrepartie totale de 2,7 millions $.

Perspectives inchangées de la direction pour l'exercice 2018

CAE prévoit une croissance soutenue pour l'exercice financier 2018. Dans le secteur Civil, la Société prévoit générer une croissance du résultat opérationnel légèrement au-dessus des deux chiffres en continuant d'améliorer sa pénétration du marché de la formation avec ses solutions novatrices et en conservant sa position de chef de file dans les ventes de simulateurs de vol. Dans le secteur Défense, la Société prévoit un taux de croissance à un chiffre entre la partie médiane et supérieure de la fourchette, alors qu'elle commence à mettre en œuvre les programmes récemment remportés dans le cadre d'un carnet de commandes record et qu'elle continue de gagner sa juste part d'occasions dans un marché de la défense plus fort. CAE s'attend à ce que le secteur Santé reprenne sa croissance cette année grâce à la hausse des ventes provenant de ses occasions d'affaires et du lancement de nouveaux produits, qui, selon les prévisions, entraîneront une croissance à long terme à deux chiffres. La Société prévoit une intensité du capital plus faible pour l'exercice 2018 avec des dépenses en immobilisations qui seront de l'ordre de 150 millions $ (222,9 millions $ pour l'exercice 2017), en raison des occasions fondées sur le marché pour le rendement croissant des investissements. Les attentes de la direction sont fondées sur les conditions du marché qui sont positives et sur l'accueil réservé par les clients à l'égard des solutions de formation de CAE, ainsi que sur les importantes hypothèses formulées dans le présent communiqué, dans le rapport de gestion trimestriel et dans le rapport de gestion de l'exercice 2017 de CAE.

Incidence de la standardisation de certains types de simulateurs sur la comptabilisation des produits des activités ordinaires

Le programme d'amélioration des processus de CAE entraîne la standardisation de certains types de simulateurs d'avions commerciaux. Pour les simulateurs standardisés, la méthode de comptabilisation en fonction de l'avancement des travaux n'est plus utilisée et ainsi, l'entreprise comptabilise les revenus une fois ces simulateurs terminés, et ce, depuis le début de l'exercice 2017. Dans la mesure où ce changement a une incidence sur les résultats publiés et pour faciliter la comparaison des résultats au cours de la période du cycle d'exécution, la direction a fourni l'incidence trimestrielle de ce changement sur les produits des activités ordinaires du groupe Civil (Produits des activités ordinaires ajustés (7) - Civil), le résultat opérationnel sectoriel du groupe Civil (Résultat opérationnel sectoriel ajusté (8) - Civil). Ces mesures sont hors PCGR.

Information détaillée

Nous recommandons fortement aux lecteurs de consulter le rapport de gestion ainsi que les états financiers consolidés intérimaires de CAE qui sont disponibles sur notre site Web à l'adresse www.cae.com/investisseurs pour obtenir un exposé plus complet de nos résultats sectoriels.

Les états financiers intérimaires consolidés et le rapport de gestion de CAE pour le trimestre clos le 30 juin 2017 ont été déposés auprès des commissions canadiennes de valeurs mobilières sur SEDAR (www.sedar.com) et sont disponibles sur notre site Web (www.cae.com). Ces documents ont également été déposés auprès de la Securities and Exchange Commission des États-Unis et sont disponibles sur son site Web (www.sec.gov). Les détenteurs de titres de CAE peuvent également demander à recevoir sans frais un exemplaire papier des états financiers consolidés et du rapport de gestion de l'entreprise en communiquant avec le service des relations avec les investisseurs ([email protected]).

Conférence téléphonique sur les résultats du T1 de l'EX2018

Marc Parent, président et chef de la direction de CAE; Sonya Branco, vice-présidente, Finances, et chef de la direction financière; et Andrew Arnovitz, vice-président, Stratégie et Relations avec les investisseurs, tiendront une conférence téléphonique qui sera axée sur les résultats aujourd'hui à 13 h 30 (HE). La conférence est destinée aux analystes, aux investisseurs institutionnels et aux médias. Le numéro à composer pour entendre cette téléconférence est le + 1-877-586-3392 ou le +1-416-981-9024. Une diffusion audio en direct sera accessible au public sur le site Web de CAE à www.cae.com.

CAE est un chef de file mondial en formation dans les domaines de l'aviation civile, de la défense et sécurité, et de la santé. Appuyés par 70 ans d'innovations, nous participons à la définition des normes mondiales en formation. Nos solutions innovatrices, qui vont de la formation virtuelle à l'entraînement en vol, rendent le transport aérien plus sécuritaire, gardent nos forces de défense prêtes pour leurs missions et améliorent la sécurité des patients. Nous avons la plus vaste présence mondiale de l'industrie, avec plus de 8 500 employés, 160 emplacements et centres de formation dans plus de 35 pays. Nous assurons chaque année la formation de plus de 120 000 membres d'équipage du secteur civil et du secteur de la défense et de milliers de professionnels de la santé dans le monde.

Mise en garde concernant les contraintes liées au communiqué sommaire des résultats

Ce communiqué sommaire des résultats renferme des renseignements limités qui visent à aider le lecteur à évaluer le rendement de CAE, mais ces renseignements ne devraient pas être utilisés par les lecteurs qui ne connaissent pas CAE et ne devraient en aucun cas remplacer les états financiers, les notes annexes aux états financiers et le rapport de gestion de CAE.

Mise en garde concernant les énoncés prospectifs

Certaines déclarations énoncées dans ce communiqué sont des déclarations de nature prospective. Cela inclut, sans s'y limiter, toute déclaration liée à notre orientation financière pour l'exercice 2018 (y compris les produits des activités ordinaires, les investissements en capital et les marges) et toute autre déclaration qui ne sont pas des faits historiques. Nous ne pouvons assurer que les transactions avec Singapore Airlines et AirAsia envisagées dans le présent communiqué seront conclues en soi, ou conclues selon les mêmes dispositions que celles énoncées dans le présent communiqué. Les énoncés prospectifs contiennent normalement des verbes au futur ou au conditionnel comme anticiper, croire, prévoir, s'attendre à et envisager. Toutes ces déclarations sont des déclarations prospectives au sens des dispositions d'exonération des lois canadiennes applicables sur les valeurs mobilières et au sens de la loi américaine Private Securities Litigation Reform Act de 1995. Les déclarations prospectives, de par leur nature, sont assujetties à des risques et incertitudes inhérents, et sont fondées sur diverses hypothèses, tant générales que spécifiques, qui pourraient faire en sorte que les résultats réels diffèrent sensiblement des attentes formulées dans les énoncés prospectifs et que nos perspectives, objectifs, plans et priorités stratégiques ne soient pas atteints. Ainsi, nous ne pouvons pas garantir que les énoncés prospectifs se concrétiseront et nous vous avisons de ne pas vous fier outre mesure à ces énoncés prospectifs. Les déclarations prospectives contenues dans le présent communiqué représentent nos attentes en date du 10 août 2017 et, par conséquent, peuvent changer après cette date. Sauf dans la mesure prévue par les lois canadiennes sur les valeurs mobilières, nous ne nous engageons pas à mettre à jour ou à réviser l'un ou l'autre des énoncés prospectifs, que ce soit à la lumière de nouveaux renseignements, d'événements futurs ou d'autres facteurs. Sauf indication contraire, ces déclarations ne tiennent pas compte de l'incidence potentielle d'éventuels éléments exceptionnels non récurrents ou autres, ni des cessions, monétisations, fusions, acquisitions, autres regroupements d'entreprises ou autres transactions qui pourraient être annoncés ou survenir après le 10 août 2017. Les répercussions financières de ces transactions et de ces éléments exceptionnels peuvent être complexes et dépendent des faits propres à chacun d'eux. Nous ne pouvons donc pas décrire les répercussions prévues de façon significative ou de la même façon que nous présentons les risques connus qui touchent notre entreprise. Les énoncés prospectifs présentés dans ce communiqué visent à aider les investisseurs et d'autres parties à comprendre certains éléments clés de nos résultats financiers prévus pour l'exercice 2018 et à obtenir une meilleure compréhension de notre environnement opérationnel prévu. Les lecteurs sont avisés que ces renseignements peuvent ne pas convenir à d'autres fins. La valeur des investissements en capital prévus qui devraient être effectués par CAE au cours de l'exercice 2018 laisse croire qu'ils le seront conformément à notre plan annuel actuel. Toutefois, nous ne pouvons assurer que de tels niveaux d'investissement seront maintenus de sorte que la valeur des investissements en capital actuels effectués par CAE durant cette période pourrait différer considérablement de nos attentes actuelles.

Importantes hypothèses

Un certain nombre d'hypothèses économiques, opérationnelles, financières et du marché ont été formulées par CAE dans l'élaboration de ses énoncés prospectifs pour l'exercice 2018 qui figurent dans ce communiqué, y compris, mais sans se limiter à certaines hypothèses économiques et du marché comme : croissance économique modeste et taux d'intérêt qui demeurent inchangés au cours de l'exercice 2018; un niveau soutenu de concurrence dans les marchés Civil, Défense et Santé; aucun changement des réglementations qui touchent notre entreprise ayant des conséquences importantes financières, opérationnelles ou concurrentielles; et un marché de la défense plus positif.

Hypothèses concernant nos activités

Un certain nombre d'hypothèses concernant les activités de CAE ont également été formulées dans l'élaboration de ses énoncés prospectifs pour l'exercice 2018 qui figurent dans ce communiqué, y compris, mais sans se limiter aux facteurs suivants : gains de productivité et d'efficacité en vue de réduire les coûts de fabrication et les temps de cycle de CAE; conservation de la part de marché de CAE dans le secteur de la vente de simulateurs civils en raison de la concurrence au niveau des prix provenant des nouveaux arrivants dans le marché; et niveau d'utilisation plus élevé du réseau de centres de formation civile.

Les hypothèses suivantes, bien qu'elles soient jugées raisonnables par CAE le 10 août 2017, peuvent s'avérer inexactes. Ainsi, nos résultats actuels peuvent différer considérablement des attentes établies dans ce communiqué.

Risques importants

Les facteurs de risque importants qui pourraient faire en sorte que nos hypothèses et nos estimations soient inexactes et que les résultats ou événements actuels diffèrent considérablement de ceux exprimés dans nos énoncés prospectifs, y compris notre orientation financière pour l'exercice 2018, sont mentionnés dans le rapport de gestion pour l'exercice clos le 31 mars 2017 déposé par CAE auprès des Autorités canadiennes en valeurs mobilières (disponibles à www.sedar.com) et auprès de la Securities and Exchange Commission des États-Unis (disponibles à www.sec.gov). Le rapport de gestion de l'exercice 2017 est également disponible à www.cae.com. L'élaboration de nos énoncés prospectifs, y compris notre capacité à atteindre nos objectifs pour l'exercice 2018, dépend essentiellement du rendement de notre entreprise qui est assujetti à plusieurs risques. Ainsi, les lecteurs sont informés que les risques divulgués pourraient avoir une incidence défavorable importante sur nos énoncés prospectifs. Nous devons souligner le fait que la liste des facteurs de risque n'est pas exhaustive et d'autres facteurs pourraient également avoir des répercussions défavorables sur nos résultats.

Mesures hors PCGR et autres mesures financières

Le présent communiqué comprend des mesures hors PCGR et d'autres mesures financières. Les mesures hors PCGR fournissent une information complémentaire utile et peuvent ne pas avoir une signification normalisée établie conformément aux PCGR. Le lecteur doit se garder de les confondre avec les mesures du rendement établies conformément aux PCGR, de les substituer à celles-ci ou de les comparer aux mesures similaires qu'utilisent d'autres sociétés. La direction croit que la présentation de certaines mesures hors PCGR fournit aux lecteurs une meilleure compréhension de nos résultats et des tendances tout en leur fournissant des renseignements additionnels sur nos résultats financiers et opérationnels.

(1) Le résultat par action avant les éléments particuliers est une mesure hors PCGR qui est obtenue en éliminant l'incidence des coûts de restructuration, d'intégration et d'acquisition et des éléments fiscaux non récurrents du résultat par action dilué des activités poursuivies attribuable aux détenteurs d'instruments de capitaux propres de la Société. L'incidence par action correspond aux coûts de restructuration, d'intégration et d'acquisition après impôt et aux éléments fiscaux non récurrents, divisés par le nombre moyen dilué d'actions. Nous calculons cette mesure parce que nous estimons qu'elle est un meilleur indicateur de notre performance opérationnelle par action et facilite la comparaison d'une période à l'autre.

(2) Le résultat net avant les éléments particuliers est une mesure hors PCGR que nous utilisons comme mesure de rechange de nos résultats opérationnels. Il correspond à notre résultat net des activités poursuivies attribuable aux détenteurs d'instruments de capitaux propres de la Société majoré des coûts de restructuration, d'intégration et d'acquisition après impôt et des éléments fiscaux non récurrents. Nous calculons cette mesure parce que nous estimons qu'elle est un meilleur indicateur de notre performance opérationnelle et facilite la comparaison d'une période à l'autre.

(3) Le résultat opérationnel sectoriel total est une mesure hors PCGR qui correspond à la somme de la principale valeur considérée pour mesurer le résultat financier individuel des secteurs opérationnels. Le résultat opérationnel sectoriel donne une indication de la rentabilité individuelle des secteurs puisqu'il exclut l'incidence des éléments qui ne se rapportent pas directement à leur performance. Le résultat opérationnel sectoriel total correspond au résultat opérationnel, abstraction faite de l'incidence des coûts de restructuration, d'intégration et d'acquisition.

(4) Le résultat opérationnel est une mesure hors PCGR qui nous indique quel résultat nous avons obtenu avant la prise en compte des effets de certaines décisions financières, structures fiscales et activités abandonnées. Nous en suivons l'évolution, car nous trouvons qu'il permet de comparer plus facilement nos résultats avec ceux de périodes antérieures et avec ceux d'entreprises et de secteurs d'activité où la structure de capital et la réglementation fiscale sont différentes des nôtres.

(5) Prises de commandes et carnet de commandes

Les prises de commandes sont une mesure financière hors PCGR qui nous indique à combien se montent en principe les commandes que nous avons reçues :

- Pour le secteur Solutions de formation pour l'aviation civile, nous considérons qu'un élément fait partie des prises de commandes dès l'instant où nous avons avec le client une entente commerciale ayant force obligatoire définissant de façon suffisamment précise les obligations respectives des parties pour constituer les bases d'un contrat, et prenons en compte la valeur des produits des activités ordinaires attendus. Les produits des activités ordinaires futurs provenant des clients avec des contrats de formation à court terme et à long terme sont inclus dès que nous avons de la part de ces clients leur engagement à nous payer les honoraires de formation, ou lorsque nous pouvons raisonnablement compter sur la génération des produits des activités ordinaires;

- Pour le secteur Défense et sécurité, nous considérons qu'un élément fait partie des prises de commandes dès l'instant où nous avons avec le client une entente commerciale ayant force obligatoire définissant de façon suffisamment précise les obligations respectives des parties pour constituer les bases d'un contrat. Les contrats du secteur Défense et sécurité sont généralement réalisés sur une longue période, mais certains d'entre eux doivent être renouvelés chaque année. Pour ce secteur, nous n'inscrivons un élément d'un contrat dans les prises de commandes que lorsque le client en a obtenu l'autorisation et le financement;

- Pour le secteur Santé, une commande est habituellement convertie en produits des activités ordinaires dans les 12 mois; par conséquent, nous présumons que le montant des commandes correspond aux produits des activités ordinaires.

-

Le ratio commandes/ventes correspond au total des commandes divisé par le total des produits des activités ordinaires d'une période donnée.

Les commandes engagées sont une mesure financière hors PCGR qui nous indique à combien se montent les commandes que nous avons reçues, mais que nous n'avons pas encore exécutées. Elles correspondent à la somme des prises de commandes de la période et du solde des commandes engagées à la fin de l'exercice précédent, moins les produits des activités ordinaires comptabilisés pour la période, plus ou moins les ajustements du carnet de commandes. Si le montant d'une commande déjà comptabilisé pour un exercice antérieur est modifié, le carnet de commandes est ajusté.

Le carnet de commandes des coentreprises se compose de commandes engagées qui représentent la valeur de notre quote-part des commandes qu'ont reçues les coentreprises, mais qu'elles n'ont pas encore exécutées. Le carnet de commandes des coentreprises est établi sur la même base que pour les commandes engagées telle qu'elle est décrite ci-dessus.

Les commandes non financées sont une mesure hors PCGR qui représente les commandes fermes du secteur Défense et sécurité que nous avons reçues, mais que nous n'avons pas encore exécutées et pour lesquelles l'autorisation de financement n'a pas encore été obtenue. Nous tenons compte des options négociées non exercées dont la probabilité d'exercice est, à notre avis, élevée, mais pas des contrats à exécution indéterminée et à quantité indéterminée. Lorsqu'une option est exercée, elle est sortie des commandes non financées et est inscrite dans les prises de commandes de la période au cours de laquelle elle est exercée.

Le carnet de commandes total comprend les commandes engagées, le carnet de commandes des coentreprises et les commandes non financées.

(6) Le taux d'utilisation est une mesure opérationnelle que nous utilisons pour évaluer la performance de notre réseau de simulateurs du secteur Solutions de formation pour l'aviation civile. Il correspond au nombre d'heures de formation vendues sur nos simulateurs pour la période, divisé par la capacité de formation pratique disponible pour cette même période.

(7) Les produits des activités ordinaires ajustés - Civil sont une mesure hors PCGR que nous présentons qui tiennent compte de l'incidence du changement au niveau de la comptabilisation des produits des activités ordinaires découlant de la standardisation de certains types de simulateurs. Nous arrivons à ce calcul en prenant nos produits des activités - Civil et en procédant à un ajustement en fonction de l'incidence de la comptabilisation des produits des activités ordinaires une fois ces simulateurs terminés comparativement aux produits des activités ordinaires qui auraient autrement été comptabilisés selon la méthode de l'avancement des travaux.

(8) Le résultat opérationnel sectoriel ajusté - Civil est une mesure hors PCGR que nous présentons qui tient compte de l'incidence du changement au niveau de la comptabilisation des produits des activités ordinaires découlant de la standardisation de certains types de simulateurs. Nous arrivons à ce calcul en prenant notre résultat opérationnel sectoriel - Civil et en procédant à un ajustement en fonction de l'incidence de comptabilisation du résultat opérationnel sectoriel une fois ces simulateurs terminés comparativement au résultat opérationnel sectoriel qui aurait autrement été comptabilisé selon la méthode de l'avancement des travaux.

(9) Le nombre équivalent de simulateurs (NES) est une mesure opérationnelle qui nous indique le nombre moyen de simulateurs de vol qui étaient en état de dégager des résultats au cours de la période.

(10) Les flux de trésorerie disponibles sont une mesure hors PCGR qui nous indique les sommes dont nous disposons pour investir dans les occasions de croissance, rembourser notre dette et nous acquitter de nos obligations courantes. C'est un indicateur de notre santé financière et de notre liquidité. Ils correspondent aux flux de trésorerie nets liés aux activités opérationnelles poursuivies, dont sont soustraits les dépenses d'investissement en immobilisations liées à la maintenance, les autres actifs sans lien avec la croissance et les dividendes versés et auxquels sont ajoutés le produit de la cession d'immobilisations corporelles, les dividendes reçus des participations mises en équivalence et le produit des participations mises en équivalence, déduction faite des paiements.

(11) Les dépenses d'investissement en immobilisations liées à la maintenance sont une mesure hors PCGR que nous utilisons pour calculer les investissements devant être réalisés pour maintenir les niveaux courants d'activité économique. Les dépenses d'investissement en immobilisations liées à la croissance sont une mesure hors PCGR que nous utilisons pour calculer les investissements devant être réalisés pour accroître les niveaux courants d'activité économique.

(12) La dette nette est une mesure hors PCGR qui nous indique à combien se monte notre dette une fois pris en compte les actifs liquides tels que la trésorerie et les équivalents de trésorerie. Elle nous indique quelle est globalement notre situation financière. Elle correspond à la différence entre le montant de la dette à long terme, partie courante comprise, et le montant de la trésorerie et des équivalents de trésorerie.

(13) Le ratio de la dette nette sur le capital total représente la dette nette, divisée par la somme du total des capitaux propres et de la dette nette.

(14) Le rendement du capital utilisé (RCU) est une mesure hors PCGR que nous utilisons pour évaluer la rentabilité de notre capital investi. Nous calculons ce ratio sur une période de quatre trimestres consécutifs en divisant le résultat net attribuable aux détenteurs d'instruments de capitaux propres de la Société, en excluant les charges financières nettes, après impôt, par le montant moyen du capital utilisé.

Pour un rapprochement détaillé de ces mesures ainsi que d'autres mesures hors PCGR et autres mesures financières surveillées par CAE, veuillez vous reporter au rapport de gestion de CAE déposé auprès des Autorités canadiennes en valeurs mobilières qui est disponible sur notre site Web (www.cae.com) et sur celui de SEDAR (www.sedar.com).