Produits des activités ordinaires de 559,1 millions $ ce trimestre, en hausse de 11 % par rapport à l'exercice précédent

Résultat par action des activités poursuivies de 0,20 $ ce trimestre, par rapport à 0,17 $ l'an dernier

Commandes de 673,4 millions $ ce trimestre pour un ratio des commandes/ventes(1) de 1,20

Carnet de commandes total(2) de 5 milliards $ ce trimestre

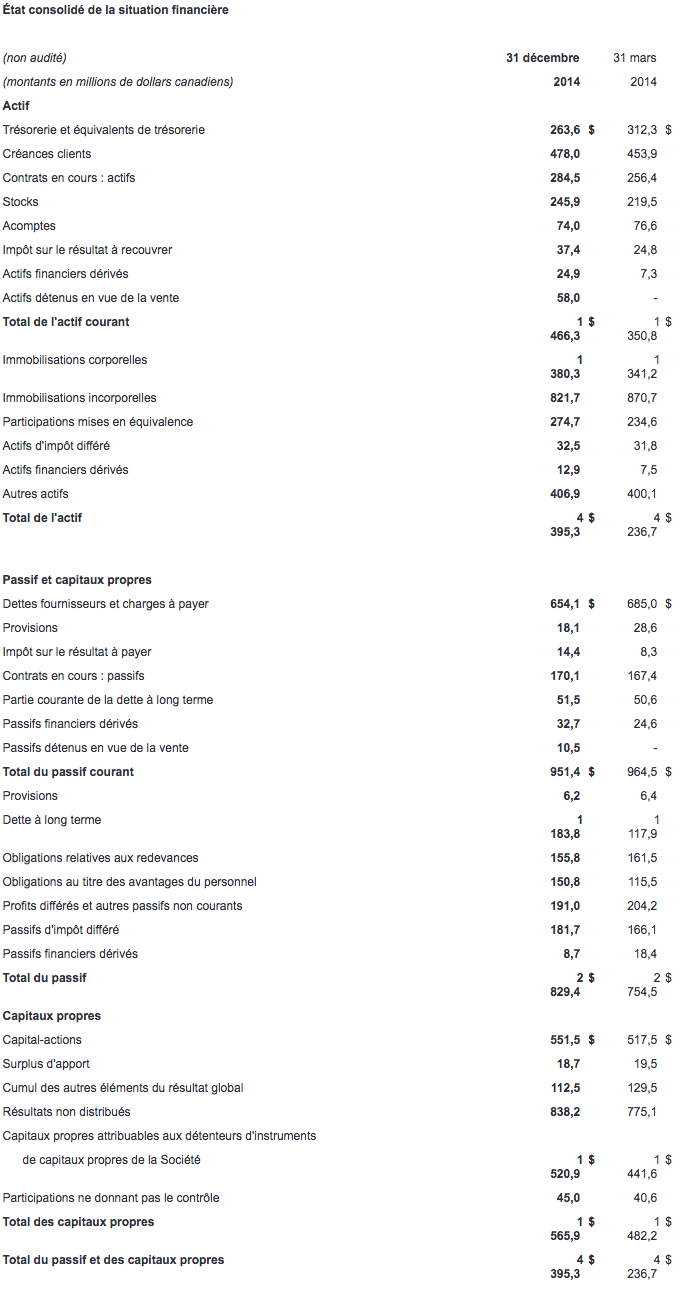

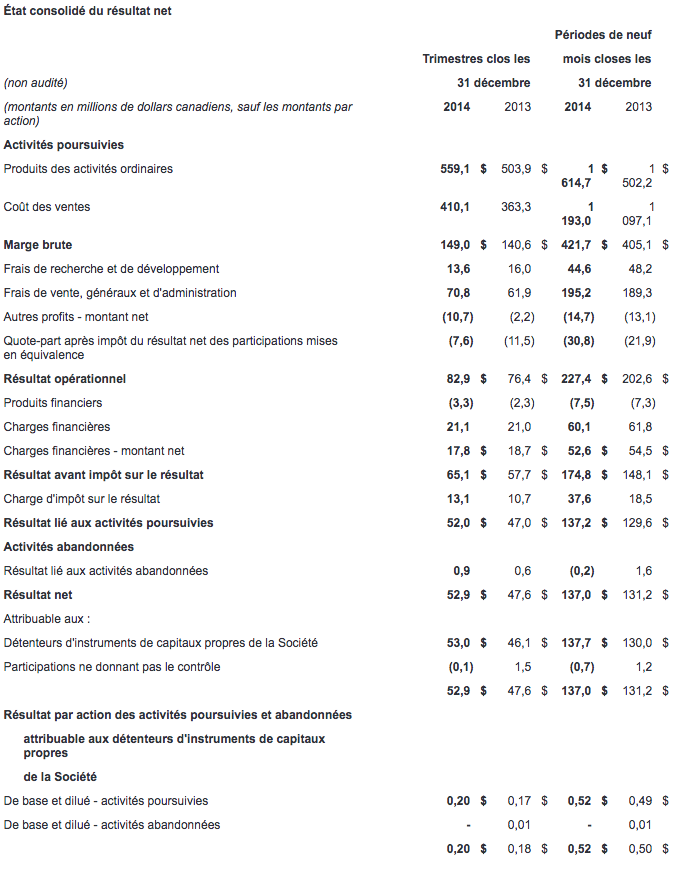

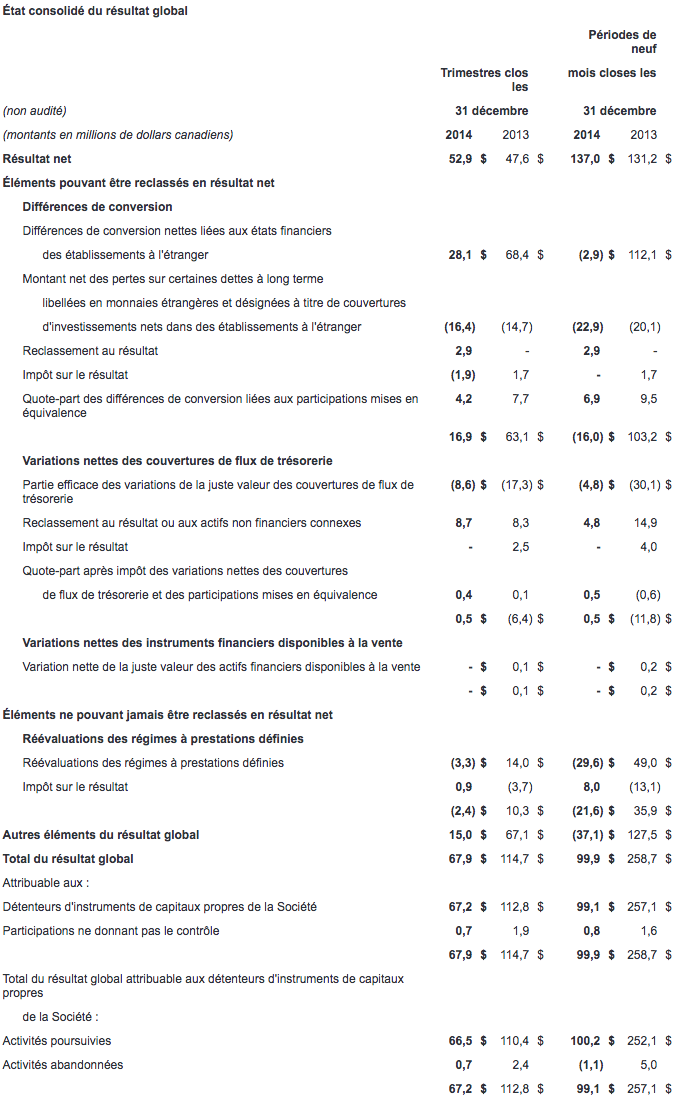

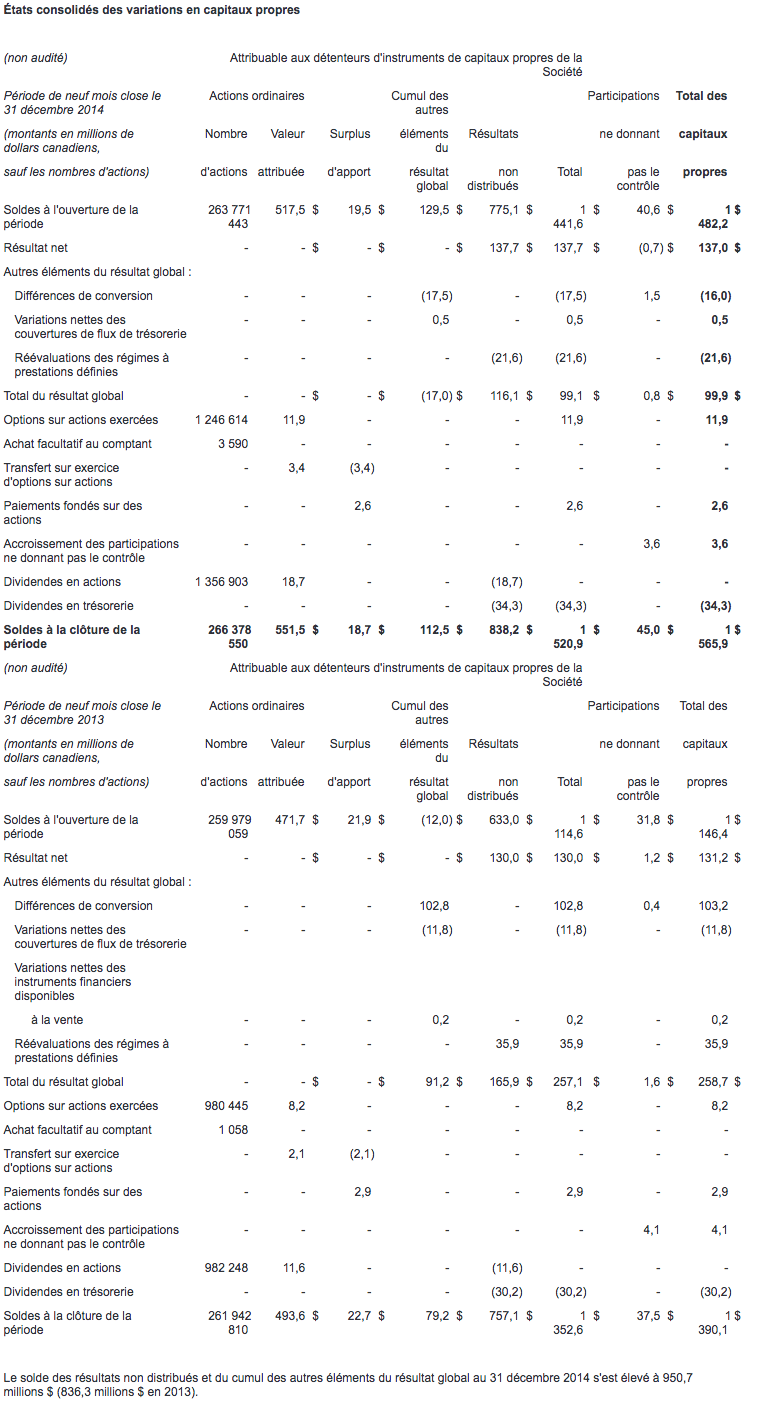

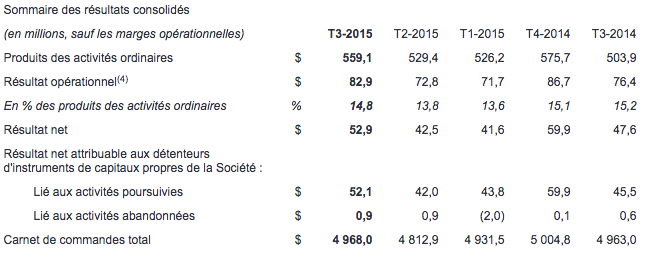

CAE publie aujourd'hui les résultats financiers de son troisième trimestre clos le 31 décembre 2014. Le résultat net des activités poursuivies attribuable aux détenteurs d'instruments de capitaux propres se situe à 52,1 millions $ (0,20 $ par action) ce trimestre, comparativement à 45,5 millions $ (0,17 $ par action) au troisième trimestre l'an dernier. Les produits des activités ordinaires se chiffrent à 559,1 millions $ ce trimestre, comparativement à 503,9 millions $ au troisième trimestre de l'exercice précédent. Les données financières sont exprimées en dollars canadiens.

« CAE a enregistré une croissance de ses résultats dans les deux chiffres au troisième trimestre, avec de bons flux de trésorerie disponibles(3) et de bonnes prises de commandes », a déclaré Marc Parent, président et chef de la direction de CAE. « Dans le secteur Civil, nous avons connu une forte demande au niveau des simulateurs et les compagnies aériennes ont continué d'impartir leur formation à CAE en tant que Partenaire de choix. Du côté de la Défense, nous avons reçu une série de commandes sur des programmes nouveaux et existants, ce qui démontre la diversité de nos plateformes et notre envergure mondiale. Et, dans le secteur Santé, nous avons continué à connaître du succès en pénétrant les marchés mondiaux avec des commandes qui incluent notamment un important contrat en Asie centrale. Dans l'ensemble, les résultats du troisième trimestre renforcent notre prévision d'un deuxième semestre plus solide. »

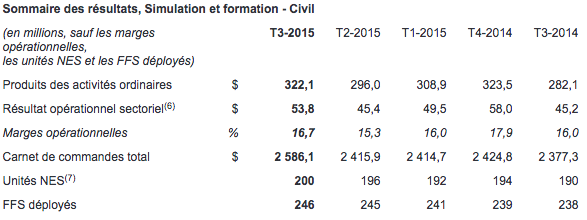

Simulation et formation - Civil (Civil)

Les produits des activités ordinaires du secteur Civil ont atteint 322,1 millions $ au troisième trimestre, en hausse de 14 % comparativement à 282,1 millions $ l'an dernier. Le résultat opérationnel du troisième trimestre est de 53,8 millions $ (16,7 % des produits des activités ordinaires), en hausse de 19 % comparativement à 45,2 millions $ (16,0 % des produits des activités ordinaires) l'an dernier.

Nous avons signé des contrats pour des solutions dans le secteur Civil d'une valeur prévue de 451,5 millions $, y compris la vente de 18 simulateurs de vol, et des contrats portant sur des services de formation dont le renouvellement d'une entente d'impartition avec le transporteur traditionnel Iberia, et un accord à long terme avec Turkish Airlines. Nous avons conclu un nouvel accord de coentreprise avec China Eastern Airlines, impliquant la vente de 50 % de la part de CAE dans son école de pilotage à Melbourne, en Australie. De plus, le transporteur impartira la formation de plus de 650 de ses élèves-pilotes à la coentreprise au cours des cinq prochaines années. Nous avons également signé un nouvel accord de services de formation avec Ryanair pour le recrutement, la sélection et la formation à la qualification de type de nouveaux élèves-pilotes et commandants d'expérience. Le taux d'utilisation des simulateurs(5) dans nos centres de formation se situe à 68 % ce trimestre, et nous avons enregistré 31 ventes de FFS au cours des neuf premiers mois de l'exercice. Le ratio valeur comptable des commandes/ventes du secteur Civil pour ce trimestre s'est établi à 1,40 et à 1,17 pour les 12 derniers mois. Le carnet de commandes du secteur Civil se chiffre à 2,6 milliards $ ce trimestre, y compris notre part dans les coentreprises.

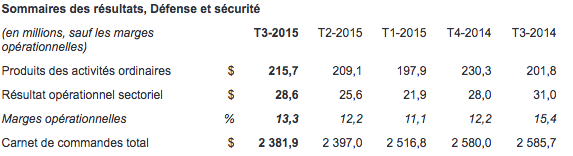

Défense et sécurité (Défense)

Les produits des activités ordinaires du secteur Défense se sont établis à 215,7 millions $, en hausse de 7 %, comparativement à 201,8 millions $ l'an dernier. Le résultat opérationnel s'est établi à 28,6 millions $ (13,3 % des produits des activités ordinaires), en baisse de 8 % comparativement à 31,0 millions $ (15,4 % des produits des activités ordinaires) l'an dernier.

Au cours du trimestre, nous avons signé des contrats portant sur la mise à niveau des simulateurs d'hélicoptères SH-2G Super Seasprite avec la Nouvelle-Zélande et Merlin pour la Marine royale britannique, ainsi qu'une commande pour la mise à niveau d'un dispositif d'entraînement sur aéronef télépiloté Predator pour un client dont l'identité demeure confidentielle. Nous avons reçu de nouvelles commandes pour un simulateur d'avion de transport C295 pour la Force aérienne polonaise, un simulateur d'hélicoptère UH72 Lakota pour l'armée américaine, et un dispositif d'entraînement aux systèmes d'armes KC-130J pour l'U.S. Marine Corps. Nous avons également reçu des contrats de services de formation de la part de notre coentreprise Rotorsim, de l'école d'aviation de l'armée allemande, et un contrat pour l'analyse des besoins en formation de l'école technique franco-allemande pour l'hélicoptère Tigre. Au total, nous avons reçu 200,6 millions $ en commandes liées au secteur Défense ce trimestre, ce qui représente un ratio valeur comptable des commandes/ventes de 0,93. Pour les douze derniers mois, il était de 0,83. Le carnet de commandes du secteur Défense se chiffre à 2,4 milliards $ ce trimestre, y compris les coentreprises et les commandes non financées.

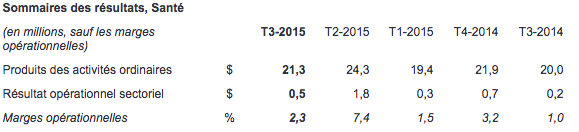

Santé

Les produits des activités ordinaires du secteur Santé se chiffrent à 21,3 millions $ ce trimestre, comparativement à 20,0 millions $ au troisième trimestre l'an dernier. Le résultat opérationnel est de 0,5 million $, comparativement à 0,2 million $ l'an dernier.

Nous avons signé de nouveaux accords de vente et de distribution ce trimestre, partout dans le monde. Nous avons conclu des accords avec de nouveaux distributeurs pour nos produits en Europe et en Asie, et nous avons vendu une série de simulateurs de patients, d'interventions et d'échographie à des hôpitaux publics en Chine. Nous avons enregistré notre plus importante commande jusqu'à présent, soit la vente d'une solution de formation clé en main d'environ 11 millions $ en Asie centrale, y compris un large éventail de simulateurs CAE et de solutions audiovisuelles, ainsi que des services de formation et de soutien. En Amérique du Nord, nous avons vendu des simulateurs à un centre de formation de l'U.S. Air Force et à une université canadienne.

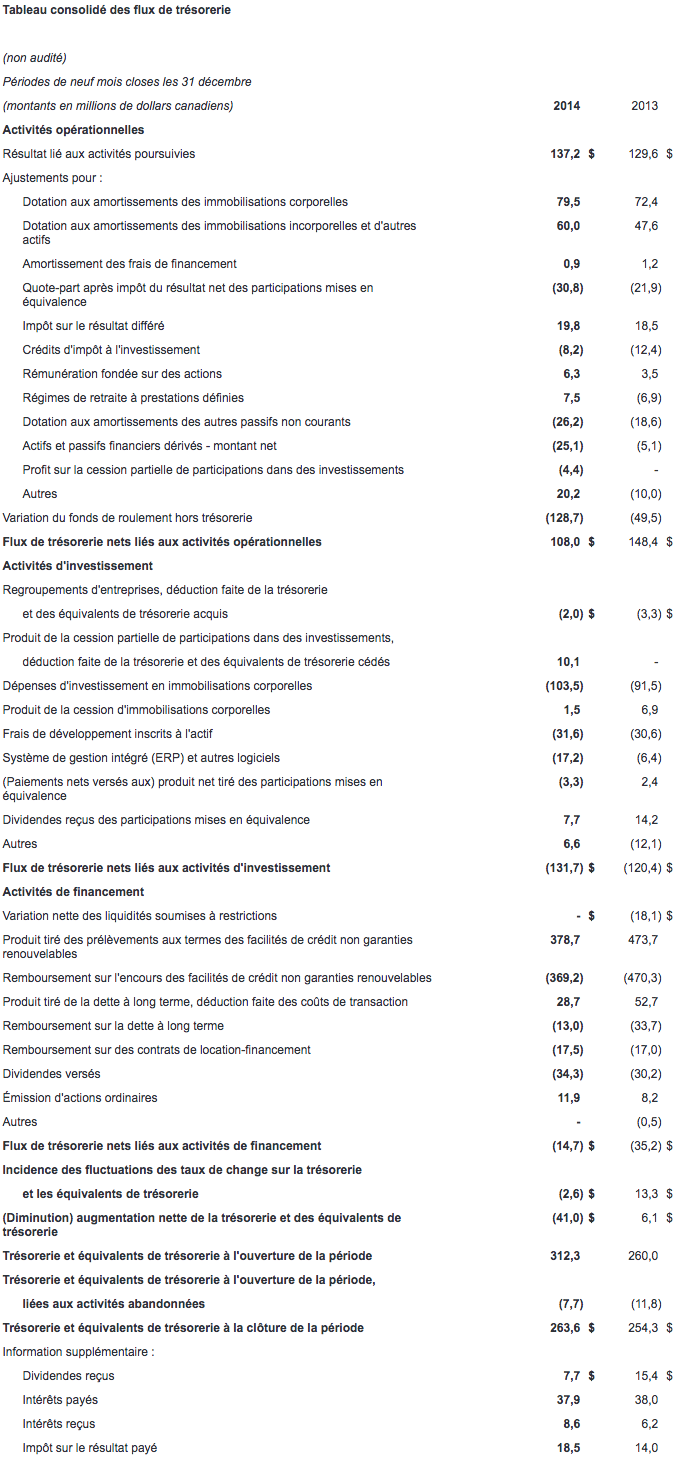

Autres points saillants financiers

Pour ce trimestre, les impôts sur le résultat se sont chiffrés à 13,1 millions $, ce qui représente un taux d'impôt effectif de 20 %, comparativement à 19 % l'an dernier. Le taux plus élevé de cette année est principalement attribuable à une variation dans la composition des revenus provenant de différentes juridictions.

Les flux de trésorerie disponibles des activités poursuivies se situent à 70,0 millions $ au troisième trimestre. L'augmentation par rapport au dernier trimestre et à l'an dernier découle principalement des variations favorables du fonds de roulement hors trésorerie(8), et de la hausse des flux de trésorerie liés aux activités opérationnelles poursuivies.

Les dépenses d'investissement en immobilisations(9) totalisent 28,0 millions $ ce trimestre. Les dépenses d'investissement en immobilisations liées à la croissance représentent 78 % du total et les dépenses d'investissement en immobilisations liées à la maintenance représentent le reste.

La dette nette(10) se chiffre à 971,7 millions $ au 31 décembre 2014, comparativement à 998,5 millions $ au 30 septembre 2014, ce qui diminue notre ratio de la dette nette sur le capital(11) à 38,3 %.

CAE versera un dividende de 0,07 $ par action le 31 mars 2015 aux actionnaires qui seront inscrits au registre le 13 mars 2015.

Renseignements complémentaires

Un exposé plus complet de nos résultats sectoriels figure dans le rapport de gestion ainsi que dans nos états financiers consolidés intermédiaires qui sont disponibles sur le site Web de CAE à www.cae.com/investisseurs.

Les états financiers consolidés intermédiaires non audités et le rapport de gestion de CAE pour le trimestre clos le 31 décembre 2014 ont été déposés auprès des commissions canadiennes de valeurs mobilières et sont disponibles sur notre site Web (www.cae.com) et sur celui de SEDAR (www.sedar.com). Ces documents ont également été déposés auprès de la Securities and Exchange Commission des États-Unis et sont disponibles sur son site Web (www.sec.gov).

Téléconférence sur les résultats du troisième trimestre de l'exercice financier 2015

Aujourd'hui à 13 h (HE), CAE tiendra une conférence téléphonique qui sera axée sur les résultats financiers du troisième trimestre de l'exercice 2015. La conférence est destinée aux analystes, aux investisseurs institutionnels et aux médias. Le numéro à composer pour entendre cette téléconférence est le +1-877-586-3392 ou le +1-416-981-9024. Une diffusion audio en direct sera accessible au public sur le site Web de CAE à www.cae.com.

CAE est un chef de file mondial dans la fourniture de solutions de formation complètes, basées sur des technologies de simulation et des services intégrés de formation de classe mondiale. La société compte environ 8 000 employés dans plus de 160 sites et centres de formation répartis dans 35 pays. Notre vision est d'être le Partenaire de choix de nos clients et de bâtir des relations à long terme avec eux. Nous offrons à nos clients du secteur de l'aviation civile et des secteurs de la défense et de la sécurité, une gamme complète de solutions très innovatrices composée de produits, de services et de centres de formation, conçus pour répondre aux besoins essentiels de leurs missions en matière de sécurité, d'efficacité et de préparation. Nous offrons des solutions similaires à nos clients des secteurs de la santé et des mines. CAE dispose du plus important parc de simulateurs de vol civils et militaires, soutenu par une large gamme de services après-vente, et répond aux besoins de ses clients depuis près de 70 ans. Nous disposons du plus grand réseau de services de formation au monde et offrons des services de formation civile, militaire et sur hélicoptère dans plus de 67 emplacements partout dans le monde et formons plus de 120 000 membres d'équipage civils et militaires chaque année.

Pour obtenir plus de précisions sur les risques et incertitudes inhérents à notre activité, veuillez vous reporter à la section « Rapport de gestion » de notre rapport annuel et à la notice annuelle pour l'exercice clos le 31 mars 2014. Ces documents ont été déposés auprès des commissions canadiennes de valeurs mobilières et sont disponibles sur notre site Web (www.cae.com) et sur celui de SEDAR (www.sedar.com). Une version papier est également disponible sans frais sur demande. Ils ont aussi été déposés auprès de la Securities and Exchange Commission des États-Unis, sur le formulaire 40-F, et sont disponibles sur EDGAR (www.sec.gov). Les déclarations prospectives contenues dans le présent communiqué représentent nos attentes en date du 6 février 2015 et, par conséquent, peuvent changer après cette date. Nous ne faisons aucune mise à jour ou rectification de nos déclarations prospectives, même si de nouvelles informations deviennent disponibles, sauf si la loi nous y oblige. Le lecteur est mis en garde de ne pas se fier exagérément à ces énoncés prospectifs.

Mesures hors PCGR et autres mesures financières

Le présent communiqué comprend des mesures hors PCGR et d'autres mesures financières. Les mesures hors PCGR fournissent une information complémentaire utile et peuvent ne pas avoir une signification normalisée établie conformément aux PCGR. Le lecteur doit se garder de les confondre avec les mesures du rendement établies conformément aux PCGR, de les substituer à celles-ci ou de les comparer aux mesures similaires qu'utilisent d'autres sociétés. La direction croit que la présentation de certaines mesures hors PCGR fournit aux lecteurs une meilleure compréhension de nos résultats et des tendances tout en leur fournissant des renseignements additionnels sur nos résultats financiers et opérationnels.

(1) Le ratio valeur comptable des commandes/ventes correspond au total des commandes divisé par le total des produits des activités ordinaires de la période.

(2) Le carnet de commandes total est une mesure hors PCGR qui inclut les commandes engagées, le carnet de commandes des coentreprises et les commandes non financées. Les commandes engagées sont les commandes que nous avons reçues, mais que nous n'avons pas encore exécutées. Le carnet de commandes des coentreprises sont des commandes engagées qui représentent la valeur prévue de notre quote-part des commandes reçues par nos coentreprises, mais qui n'ont pas encore été exécutées. Les commandes non financées sont des commandes fermes du secteur de la Défense et de la sécurité qui ont été reçues, mais que nous n'avons pas encore exécutées et pour lesquelles l'autorisation de financement n'a pas encore été obtenue où nous tenons compte des options non exercées négociées dont la probabilité d'exercice est élevée, mais pas des contrats à exécution indéterminée et à quantité indéterminée.

(3) Les flux de trésorerie disponibles sont une mesure hors PCGR qui nous indique les sommes dont nous disposons pour investir dans les occasions de croissance, rembourser notre dette et nous acquitter de nos obligations courantes. C'est un indicateur de notre santé financière et de notre liquidité. Ils correspondent à la trésorerie nette dégagée des activités opérationnelles maintenues, dont sont soustraits les dépenses d'investissement en immobilisations liées à la maintenance, les autres actifs sans lien avec la croissance et les dividendes versés et à laquelle est ajouté le produit de la cession d'immobilisations corporelles, les dividendes reçus des participations mises en équivalence et le produit des participations de mises en équivalence, déduction faite des paiements.

(4) Le résultat opérationnel est une mesure hors PCGR qui nous indique quel résultat nous avons obtenu avant la prise en compte des effets de certaines décisions financières et structures fiscales. Nous suivons l'évolution du résultat opérationnel, car nous trouvons qu'il permet de comparer plus facilement nos résultats avec ceux de périodes antérieures et avec ceux d'entreprises et de secteurs d'activité où la structure de capital et la réglementation fiscale sont différentes des nôtres.

(5) Le taux d'utilisation est une mesure opérationnelle que nous utilisons pour évaluer la performance de notre réseau de formation fondée sur la simulation. Il correspond au nombre d'heures de formation vendues sur nos simulateurs pour la période, divisé par la capacité de formation pratique disponible pour cette même période.

(6) Le résultat opérationnel sectoriel (ROS) est une mesure hors PCGR et la principale valeur considérée pour mesurer le résultat financier individuel des secteurs opérationnels. Il donne une bonne indication de la rentabilité individuelle des secteurs, puisqu'il exclut l'incidence des éléments qui ne se rapportent pas directement à leur performance. Nous le calculons à l'aide du résultat opérationnel sectoriel en tenant compte la quote-part après impôt du résultat des participations mises en équivalence et en excluant le montant net des charges financières, les impôts sur le résultat et d'autres éléments non précisément liés à la performance du secteur.

(7) Le nombre équivalent de simulateurs (NES) est une mesure opérationnelle qui nous indique le nombre moyen de simulateurs de vol qui étaient en état de dégager des résultats.

(8) Le fonds de roulement hors trésorerie est une mesure hors PCGR qui nous indique combien d'argent notre entreprise immobilise dans son fonctionnement au quotidien. Il correspond à la différence entre l'actif courant (abstraction faite de la trésorerie et des équivalents de trésorerie ainsi que des actifs détenus en vue de la vente) et le passif courant (abstraction faite de la partie courante de la dette à long terme et des passifs liés aux actifs détenus en vue de la vente).

(9) Les dépenses d'investissement en immobilisations liées à la maintenance sont une mesure hors PCGR que nous utilisons pour calculer les investissements devant être réalisés pour maintenir les niveaux courants d'activité économique. Les dépenses en immobilisations liées à la croissance sont une mesure hors PCGR que nous utilisons pour calculer les investissements devant être réalisés pour accroître les niveaux courants d'activité économique.

(10) La dette nette est une mesure hors PCGR qui nous indique à combien se monte notre dette une fois pris en compte les actifs liquides tels que la trésorerie et les équivalents de trésorerie. Elle nous indique quelle est globalement notre situation financière. Elle correspond à la différence entre le montant de la dette à long terme, partie courante comprise, et le montant de la trésorerie et des équivalents de trésorerie.

(11) Le ratio de la dette nette sur le capital total représente la dette nette, divisée par la somme du total des capitaux propres et de la dette nette.

Pour un rapprochement détaillé de ces mesures ainsi que d'autres mesures hors PCGR et autres mesures financières surveillées par CAE, veuillez vous reporter au rapport de gestion de CAE déposé auprès des commissions des valeurs mobilières au Canada qui est disponible sur notre site Web (www.cae.com) et sur celui de SEDAR (www.sedar.com).

Personnes-ressources :

Relations avec les investisseurs :

Andrew Arnovitz, vice-président, Stratégie et Relations avec les investisseurs,

+1-514-734-5760, [email protected]

Médias :

Nathalie Bourque, vice-présidente, Affaires publiques et communications mondiales,

+1-514-734-5788, [email protected]