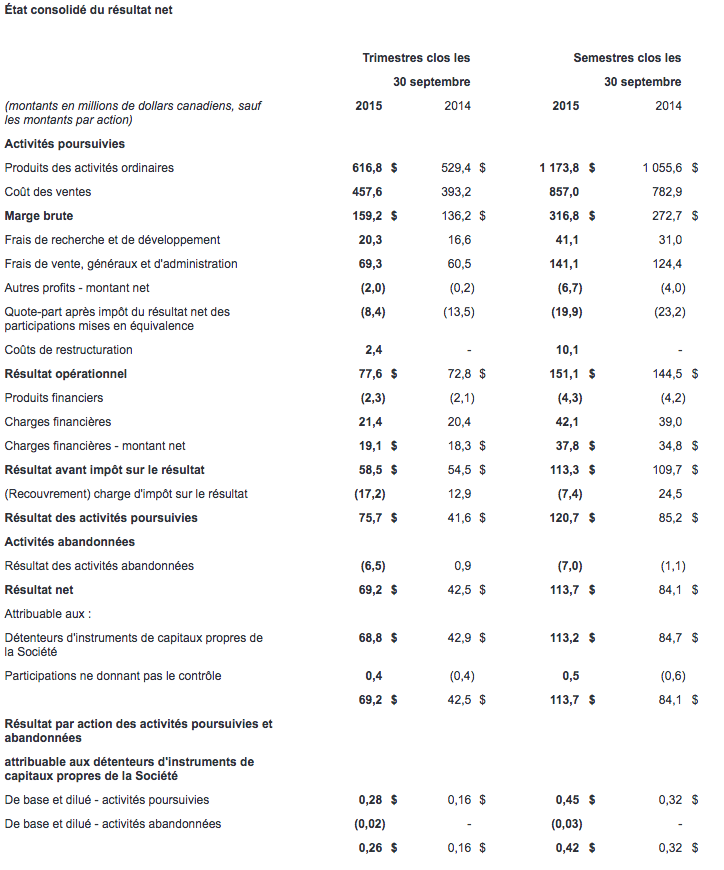

Produits des activités ordinaires de 616,8 millions $ vs 529,4 millions $ l'an dernier

RPA des activités poursuivies de 0,28 $ (0,18 $ avant les éléments particuliers(1)) vs 0,16 $ l'an dernier

Ratio valeur comptable des commandes/ventes(2) de 1,34

Carnet de commandes record(3) de 6,4 milliards $

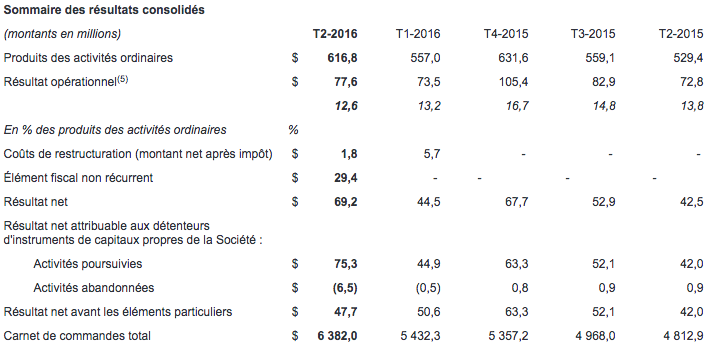

CAE publie aujourd'hui ses résultats et annonce des produits des activités ordinaires de 616,8 millions $ au deuxième trimestre de l'exercice 2016, ce qui représente une augmentation de 17 % par rapport au deuxième trimestre l'an dernier. Le résultat net des activités poursuivies attribuable aux détenteurs d'instruments de capitaux propres s'est élevé à 75,3 millions $ (0,28 $ par action) au deuxième trimestre vs 42,0 millions $ (0,16 $ par action) l'an dernier.

Le résultat net avant les éléments particuliers(4) était de 47,7 millions $ (0,18 $ par action) au deuxième trimestre, en hausse de 14 % par rapport à la même période l'an dernier. Les éléments particuliers étaient constitués ce trimestre de coûts de restructuration (montant net après impôt) de 1,8 million $ liés au programme d'amélioration des processus en cours et d'un élément fiscal non récurrent de 29,4 millions $.Les données financières sont exprimées en dollars canadiens.

« Je suis satisfait de notre croissance solide ce trimestre et de l'accueil réservé à nos solutions de formation innovatrices. Nous avons enregistré un niveau élevé de commandes, ce qui nous a permis d'atteindre un nouveau record, soit un carnet de commandes de 6,4 milliards $ », a déclaré Marc Parent, président et chef de la direction de CAE. « Dans le secteur Civil, nous avons obtenu une croissance dans les deux chiffres pour ce qui est du résultat opérationnel par rapport à l'an dernier et nous avons conservé notre position de chef de file du marché. Du côté de la Défense, nous avons également enregistré une croissance des revenus dans les deux chiffres et les commandes ont excédé les revenus pour le troisième trimestre consécutif, ce qui confirme nos récentes perspectives de croissance.Nos progrès au deuxième trimestre nous placent en bonne position pour atteindre nos perspectives positives pour l'exercice financier ».

Solutions de formation pour l'aviation civile (Civil)

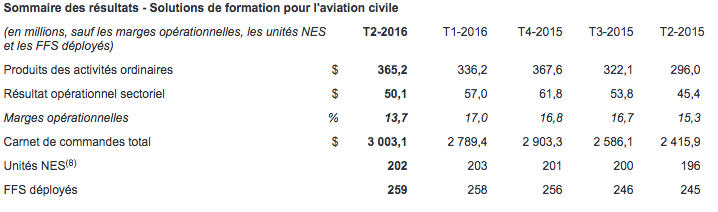

Les produits des activités ordinaires du secteur Civil se chiffrent à 365,2 millions $ au deuxième trimestre, en hausse de 23 % comparativement à la même période l'an dernier.Le résultat opérationnel sectoriel(6)

Au cours du trimestre, le secteur Civil a signé une série de contrats portant sur des solutions de formation couvrant l'éventail complet des capacités de CAE, y compris la vente de 16 simulateurs de vol (FFS) et de programmes de formation auprès de compagnies aériennes et d'exploitants d'aéronefs d'une valeur de 481,9 millions $. Ces solutions couvrent la totalité de la carrière des pilotes professionnels, de la formation d'élève-pilote à commandant de bord, en passant par la formation du personnel de bord, le placement de membres d'équipage ainsi que l'exploitation de centres de formation et les services après livraison. Parmi les contrats figurent la vente de deux FFS Boeing 737 MAX à Air Canada, un FFS A320 à Airbus, un renouvellement de services à long terme avec JetBlue Airways, et un nouveau contrat à long terme exclusif de formation au pilotage avec Eastern Air Lines. Le ratio des commandes/ventes du secteur Civil s'établit à 1,32 ce trimestre et à 1,16 pour les 12 derniers mois. Le carnet de commandes du secteur Civil a atteint un montant record de 3,0 milliards $ au deuxième trimestre.

Défense et sécurité (Défense)

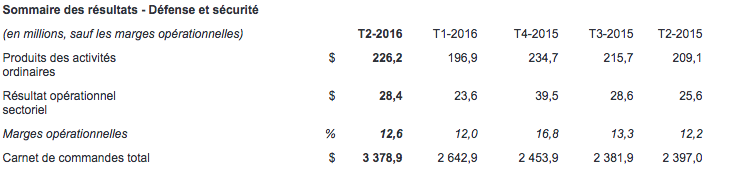

Les produits des activités ordinaires du secteur Défense se chiffrent à 226,2 millions $ au deuxième trimestre, en hausse de 8 % comparativement au deuxième trimestre l'an dernier. Le résultat opérationnel sectoriel s'élève à 28,4 millions $ (12,6 % des revenus), en hausse de 11 % comparativement au deuxième trimestre l'an dernier.

Au cours du trimestre, le secteur Défense a signé d'importants contrats portant sur les plateformes ayant une longue durée de vie, y compris les simulateurs et dispositifs d'entraînement pour l'hélicoptère MH-60 Seahawk de la U.S. Navy, et un dispositif d'entraînement aux systèmes d'armes C-130J/LM-100J pour Lockheed Martin. Le secteur Défense a également enregistré des commandes portant sur des systèmes intégrés d'entraînement avec des options de contrat exercées pour une série de programmes de services d'entraînement à long terme y compris les MQ-1 Predator et MQ-9 Reaper de l'U.S. Air Force, le KC-135 de l'U.S. Air Force et le T-44C de la U.S. Navy, ainsi que du soutien en service pour les simulateurs Eurofighter de la Force aérienne allemande. Le secteur Défense a également conclu l'acquisition de la division Formation à l'aviation militaire de Bombardier (FAMB), dont l'intégration est actuellement en cours. Cette acquisition fait de CAE le maître d'œuvre responsable du programme d'entraînement en vol de l'OTAN au Canada (NFTC) qui fournit des pilotes qualifiés d'avion de chasse aux clients dans le domaine de la défense. Au total, le groupe Défense a reçu des commandes d'une valeur de 318,8 millions $ ce trimestre, ce qui représente un ratio des commandes/ventes de 1,41. Pour les 12 derniers mois, il a été de 1,10. Le carnet de commandes du secteur Défense a atteint un montant record de 2,9 milliards $ au deuxième trimestre, pour un montant total de 3,4 milliards $ en incluant le carnet de commandes provenant de l'acquisition de FAMB.

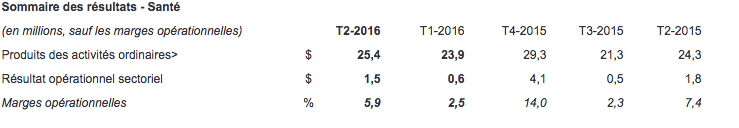

Santé

Les produits des activités ordinaires pour le secteur Santé se chiffrent à 25,4 millions $ au deuxième trimestre, comparativement à 24,3 millions $ l'an dernier. Le résultat opérationnel sectoriel s'établit à 1,5 million $ (5,9 % des produits des activités ordinaires) au deuxième trimestre, comparativement à 1,8 million $ l'an dernier (7,4 % des produits des activités ordinaires).

Au cours du trimestre, CAE Santé a vendu des produits et services tirés de sa vaste gamme de solutions aux fournisseurs de soins de santé, aux universités, aux services médicaux d'urgence et aux forces armées du monde entier.Parmi les points saillants, mentionnons un contrat pour une gamme complète de simulateurs et de solutions de gestion de centres pour le Centre universitaire de santé McGill qui seront utilisés pour la recherche au Centre de médecine innovatrice. De plus, CAE Santé a vendu des simulateurs d'intervention personnalisés à un fabricant d'équipements médicaux, Abiomed, pour former les équipes du laboratoire de cathétérisme à utiliser sa pompe cardiaque Impella®. CAE Santé s'est associée à une importante société scientifique, l'International Nursing Association for Clinical Simulation & Learning (INACSL), et ensemble ils ont lancé le Programme avancé en simulation de l'INACSL et de CAE Santé pour les enseignants et les professionnels de la santé.

Autres points saillants financiers

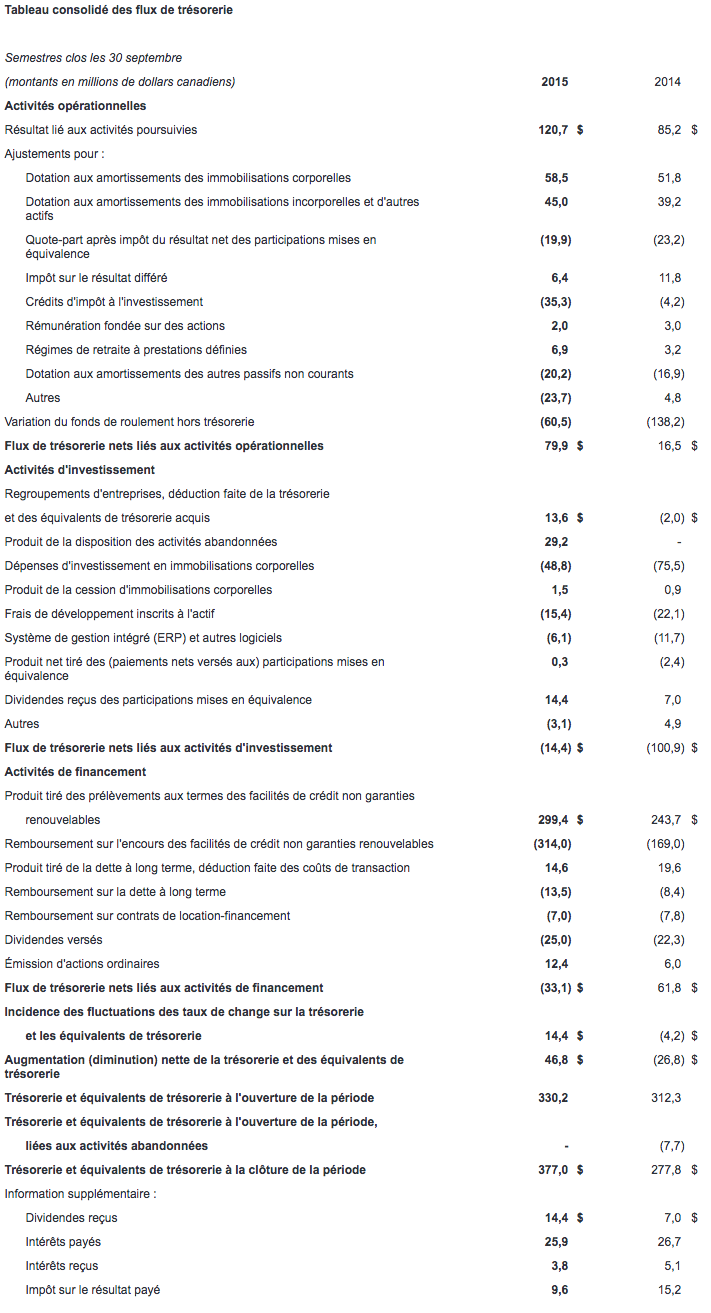

Les flux de trésorerie disponibles(9) provenant des activités poursuivies affichent une valeur positive de 101,7 millions $ au deuxième trimestre, comparativement à une valeur négative de 17,1 millions $ au deuxième trimestre de l'exercice précédent. L'augmentation est principalement attribuable à un investissement plus faible dans le fonds de roulement hors trésorerie(10). Les flux de trésorerie nets liés aux activités opérationnelles poursuivies et les flux de trésorerie nets liés aux activités d'investissement s'élèvent à 65,5 millions $, comparativement à une valeur négative de 84,4 millions $ au cours de l'exercice précédent.

Pour le trimestre, le recouvrement d'impôt sur le résultat de 17,2 millions $ s'explique essentiellement par le règlement de différends fiscaux au Canada quant au traitement fiscal de la vente de certains simulateurs, ce facteur ayant été neutralisé en partie par l'incidence défavorable de certains contrôles fiscaux. Abstraction faite des éléments non récurrents comptabilisés ce trimestre, la charge d'impôt sur le résultat se serait chiffrée à 12,2 millions $, pour un taux d'imposition de 21 %, comparativement à24 % au deuxième trimestre de l'exercice précédent. La baisse du taux d'imposition s'explique essentiellement par un changement dans la composition des revenus provenant de différentes juridictions.

Les dépenses d'investissement en immobilisations(11) liées à la croissance et à la maintenance totalisent 25,2 millions $ ce trimestre, comparativement à 35,8 millions $ au deuxième trimestre de l'exercice précédent.

La dette nette(12) s'élève à 936,8 millions $ ce trimestre, comparativement à 1 006,8 millions $ au dernier trimestre. Le ratio de la dette nette sur le capital total(13) de CAE a diminué à 33,5 % comparativement au trimestre précédent.

Le rendement du capital utilisé(14) (RCU) a atteint 11 % ce trimestre, comparativement à 10,3 % au dernier trimestre et à 10,7 % au deuxième trimestre de l'exercice précédent.

CAE versera un dividende de 7,5 ¢ par action le 31 décembre 2015 aux actionnaires qui seront inscrits au registre le 15 décembre 2015.

Perspectives de la direction pour l'exercice 2016

CAE continue de prévoir une croissance à l'exercice 2016 dans tous ses secteurs d'activités, avec un deuxième semestre plus fort par rapport au premier, principalement attribuable au caractère saisonnier lié à certains secteurs. Du côté Civil, la Société prévoit une croissance dans les deux chiffres du résultat opérationnel et une amélioration des marges opérationnelles par rapport au niveau atteint l'an dernier, soit 16,3 %, principalement en raison du taux d'utilisation plus élevé dans ses centres de formation. CAE prévoit également que ses ventes de FFS devraient être du même ordre qu'au cours de l'exercice 2015. Du côté Défense, CAE prévoit une croissance modeste des marges opérationnelles d'environ 12-13 %. CAE continue d'anticiper un rendement du capital utilisé plus élevé à mesure qu'elle augmente le taux d'utilisation de ses centres de formation, qu'elle s'approprie une part plus importante des activités de formation de ses clients, qu'elle met en œuvre son plan d'amélioration des processus et qu'elle investit progressivement dans des occasions de croissance rentables et orientées vers le client.

Information détaillée

Nous recommandons fortement aux lecteurs de consulter le rapport de gestion ainsi que les états financiers consolidés intermédiaires de CAE qui sont disponibles sur notre site Web à www.cae.com/investisseurs pour obtenir un exposé plus complet de nos résultats sectoriels.

Les états financiers consolidés intermédiaires et le rapport de gestion de CAE pour le trimestre clos le 30 septembre 2015 ont été déposés auprès des commissions canadiennes de valeurs mobilières sur SEDAR (www.sedar.com) et sont disponibles sur notre site Web (www.cae.com). Ces documents ont également été déposés auprès de la Securities and Exchange Commission des États-Unis et sont disponibles sur son site Web (www.sec.gov).

Conférence téléphonique sur les résultats du T2 de l'EX16

Marc Parent, président et chef de la direction de CAE; Stéphane Lefebvre, vice-président, Finances, et chef de la direction financière; et Andrew Arnovitz, vice-président, Stratégie et Relations avec les investisseurs, tiendront une conférence téléphonique qui sera axée sur les résultats aujourd'hui à 13 h (HE). La conférence est destinée aux analystes, aux investisseurs institutionnels et aux médias. Le numéro à composer pour entendre cette téléconférence est le +1-877-586-3392 ou le +1-416-981-9024. Une diffusion audio en direct sera accessible au public sur le site Web de CAE à www.cae.com.

CAE est un chef de file mondial en prestation de formation dans les domaines de l'aviation civile, de la défense et sécurité, et des soins de santé. Nous concevons et intégrons les solutions de formation les plus complètes de l'industrie, grâce aux connaissances et au savoir-faire de nos 8 000 employés, de nos technologies de simulation de renommée mondiale et de notre réputation en matière de service et d'innovation technologique s'échelonnant sur sept décennies. Notre présence mondiale est la plus vaste de l'industrie, avec 160 établissements et centres de formation situés dans 35 pays, y compris les activités de nos coentreprises, et le plus important parc de simulateurs de vol au monde. Chaque année, nous formons plus de 120 000 membres d'équipage civils et militaires, ainsi que des milliers de professionnels de la santé.

Mise en garde concernant les contraintes liées au communiqué sommaire des résultats

Ce communiqué sommaire des résultats renferme des renseignements limités qui visent à aider le lecteur à évaluer le rendement de CAE, mais ces renseignements ne devraient pas être utilisés par les lecteurs qui ne connaissent pas CAE et ne devraient en aucun cas remplacer les états financiers, les notes annexes aux états financiers et le rapport de gestion de CAE.

Mise en garde concernant les énoncés prospectifs

Certaines déclarations contenues dans le présent communiqué sont de nature prospective. Cela inclut, sans s'y limiter, toute déclaration liée à notre orientation financière pour l'exercice 2016 (y compris les produits des activités ordinaires, les investissements en capital et les marges) et toute autre déclaration qui ne sont pas des faits historiques. Les énoncés prospectifs contiennent normalement des verbes au futur ou au conditionnel comme anticiper, croire, prévoir, s'attendre à, envisager, estimer et des formulations analogues. Toutes ces déclarations sont des déclarations prospectives au sens des dispositions d'exonération des lois canadiennes applicables sur les valeurs mobilières et au sens de la loi américaine Private Securities Litigation Reform Act de 1995. Les déclarations prospectives, de par leur nature, sont assujetties à des risques et incertitudes inhérents, et sont fondées sur diverses hypothèses, tant générales que spécifiques, qui pourraient faire en sorte que les résultats réels diffèrent sensiblement des attentes formulées dans les énoncés prospectifs et que nos perspectives, objectifs, plans et priorités stratégiques ne soient pas atteints. Ainsi, nous ne pouvons pas garantir que les énoncés prospectifs se concrétiseront et nous vous avisons de ne pas vous fier outre mesure à ces énoncés prospectifs. Les déclarations prospectives contenues dans le présent communiqué représentent nos attentes en date du 11 novembre 2015 et, par conséquent, peuvent changer après cette date. Sauf dans la mesure prévue par les lois canadiennes sur les valeurs mobilières, nous ne nous engageons pas à mettre à jour ou à réviser l'un ou l'autre des énoncés prospectifs, que ce soit à la lumière de nouveaux renseignements, d'événements futurs ou d'autres facteurs. Sauf indication contraire, ces déclarations ne tiennent pas compte de l'incidence potentielle d'éventuels éléments exceptionnels non récurrents ou autres, ni des cessions, monétisations, fusions, acquisitions, autres regroupements d'entreprises ou autres transactions qui pourraient être annoncés ou survenir après le 11 novembre 2015. Les répercussions financières de ces transactions et de ces éléments exceptionnels peuvent être complexes et dépendent des faits propres à chacun d'eux. >Nous ne pouvons donc pas décrire les répercussions prévues de façon significative ou de la même façon que nous présentons les risques connus qui touchent notre entreprise. Les énoncés prospectifs présentés dans ce communiqué visent à aider les investisseurs et d'autres parties à comprendre certains éléments clés de nos résultats financiers prévus pour l'exercice 2016 et à obtenir une meilleure compréhension de notre environnement opérationnel prévu. Les lecteurs sont avisés que ces renseignements peuvent ne pas convenir à d'autres fins. La valeur des investissements en capital prévus qui devraient être effectués par CAE au cours de l'exercice 2016 laisse croire qu'ils le seront conformément à notre plan annuel actuel.Toutefois, nous ne pouvons assurer que de tels niveaux d'investissement seront maintenus de sorte que la valeur des investissements en capital actuels effectués par CAE durant cette période pourrait différer considérablement de nos attentes actuelles.

Importantes hypothèses

Un certain nombre d'hypothèses économiques, opérationnelles, financières et du marché ont été formulées par CAE dans l'élaboration de ses énoncés prospectifs pour l'exercice 2016 qui figurent dans ce communiqué, y compris, mais sans se limiter à certaines hypothèses économiques et du marché comme : croissance économique modeste et taux d'intérêt qui demeurent inchangés au cours de l'exercice 2016; un niveau soutenu de concurrence dans les marchés Civil, Défense et Santé; aucun changement des réglementations qui touchent notre entreprise ayant des conséquences importantes financières, opérationnelles ou concurrentielles; et un marché de la défense relativement stable.

Hypothèses concernant nos activités

Un certain nombre d'hypothèses concernant les activités de CAE ont également été formulées dans l'élaboration de ses énoncés prospectifs pour l'exercice 2016 qui figurent dans ce communiqué, y compris, mais sans se limiter aux facteurs suivants : gains de productivité et d'efficacité en vue de réduire les coûts de fabrication et les temps de cycle de CAE; conservation de la part de marché de CAE dans le secteur de la vente de simulateurs civils en raison de la concurrence au niveau des prix provenant des nouveaux arrivants dans le marché; niveau d'utilisation plus élevé du réseau de centres de formation civile; et diminution des besoins en matière de dépenses d'investissement en immobilisations.

Les hypothèses suivantes, bien qu'elles soient jugées raisonnables par CAE le 11 novembre 2015, peuvent s'avérer inexactes. Ainsi, nos résultats actuels peuvent différer considérablement des attentes établies dans ce communiqué.

Risques importants

Les facteurs de risque importants qui pourraient faire en sorte que nos hypothèses et nos estimations soient inexactes et que les résultats ou événements actuels diffèrent considérablement de ceux exprimés dans nos énoncés prospectifs, y compris notre orientation financière pour l'exercice 2016, sont mentionnés dans le rapport de gestion de l'exercice 2015 de CAE (qui figure dans le rapport annuel 2015 de CAE) déposé par CAE auprès des Autorités canadiennes en valeurs mobilières (disponibles à www.sedar.com) et auprès de la Securities and Exchange Commission des États-Unis (disponibles à www.sec.gov). Ces documents sont également disponibles à www.cae.com. L'élaboration de nos énoncés prospectifs, y compris notre capacité à atteindre nos objectifs pour l'exercice 2016, dépend essentiellement du rendement de notre entreprise qui est assujetti à plusieurs risques. Ainsi, les lecteurs sont informés que les risques divulgués pourraient avoir une incidence défavorable importante sur nos énoncés prospectifs. Nous devons souligner le fait que la liste des facteurs de risque n'est pas exhaustive et d'autres facteurs pourraient également avoir des répercussions défavorables sur nos résultats.

Mesures hors PCGR et autres mesures financières

Le présent communiqué comprend des mesures hors PCGR et d'autres mesures financières. Les mesures hors PCGR fournissent une information complémentaire utile et peuvent ne pas avoir une signification normalisée établie conformément aux PCGR. Le lecteur doit se garder de les confondre avec les mesures du rendement établies conformément aux PCGR, de les substituer à celles-ci ou de les comparer aux mesures similaires qu'utilisent d'autres sociétés. La direction croit que la présentation de certaines mesures hors PCGR fournit aux lecteurs une meilleure compréhension de nos résultats et des tendances tout en leur fournissant des renseignements additionnels sur nos résultats financiers et opérationnels.

(1) Le résultat par action avant les éléments particuliers est une mesure hors PCGR qui est obtenue en éliminant l'incidence des coûts de restructuration et des éléments fiscaux non récurrents du résultat par action dilué des activités poursuivies attribuable aux détenteurs d'instruments de capitaux propres de la Société. L'incidence par action correspond aux coûts de restructuration après impôt et aux éléments fiscaux non récurrents, divisés par le nombre moyen dilué d'actions. Nous calculons cette mesure parce que nous estimons qu'elle est un meilleur indicateur de notre performance opérationnelle par action et facilite la comparaison d'une période à l'autre.

(2) Le ratio valeur comptable des commandes/ventes correspond au total des commandes divisé par le total des produits des activités ordinaires d'une période donnée.

(3) Le carnet de commandes total est une mesure hors PCGR qui inclut les commandes engagées, le carnet de commandes des coentreprises et les commandes non financées. Les commandes engagées sont les commandes que nous avons reçues, mais que nous n'avons pas encore exécutées. Le carnet de commandes des coentreprises correspond à des commandes engagées qui représentent la valeur prévue de notre quote-part des commandes reçues par nos coentreprises, mais qui n'ont pas encore été exécutées.> Les commandes non financées sont des commandes fermes du secteur Défense et sécurité qui ont été reçues, mais que nous n'avons pas encore exécutées et pour lesquelles l'autorisation de financement n'a pas encore été obtenue où nous tenons compte des options non exercées négociées dont la probabilité d'exercice est élevée, mais pas des contrats à exécution indéterminée et à quantité indéterminée.

(4) Le résultat net avant les éléments particuliers est une mesure hors PCGR que nous utilisons comme mesure de rechange de nos résultats opérationnels. Il correspond à notre résultat net des activités poursuivies attribuable aux détenteurs d'instruments de capitaux propres de la Société majoré des coûts de restructuration après impôt et des éléments fiscaux non récurrents. Nous calculons cette mesure parce que nous estimons qu'elle est un meilleur indicateur de notre performance opérationnelle et facilite la comparaison d'une période à l'autre.

(5) Le résultat opérationnel est une mesure hors PCGR qui nous indique quel résultat nous avons obtenu avant la prise en compte des effets de certaines décisions financières, structures fiscales et activités abandonnées. Nous en suivons l'évolution, car nous trouvons qu'il permet de comparer plus facilement nos résultats avec ceux de périodes antérieures et avec ceux d'entreprises et de secteurs d'activité où la structure de capital et la réglementation fiscale sont différentes des nôtres.

(6) Le résultat opérationnel sectoriel (ROS) est une mesure hors PCGR et la principale valeur considérée pour mesurer le résultat financier individuel des secteurs opérationnels. Il donne une bonne indication de la rentabilité individuelle des secteurs puisqu'il exclut l'incidence des éléments qui ne se rapportent pas directement à leur performance. Le ROS correspond au résultat opérationnel, abstraction faite de l'incidence des coûts de restructuration.

(7) Le taux d'utilisation est une mesure opérationnelle que nous utilisons pour évaluer la performance de notre réseau de simulateurs du secteur Solutions de formation pour l'aviation civile. Il correspond au nombre d'heures de formation vendues sur nos simulateurs pour la période, divisé par la capacité de formation pratique disponible pour cette même période.

(8) Le nombre équivalent de simulateurs (NES) est une mesure opérationnelle qui nous indique le nombre moyen de simulateurs de vol qui étaient en état de dégager des résultats au cours de la période.

(9) Les flux de trésorerie disponibles sont une mesure hors PCGR qui nous indique les sommes dont nous disposons pour investir dans les occasions de croissance, rembourser notre dette et nous acquitter de nos obligations courantes. C'est un indicateur de notre santé financière et de notre liquidité. Ils correspondent aux flux de trésorerie nets liés aux activités opérationnelles poursuivies, dont sont soustraits les dépenses d'investissement en immobilisations liées à la maintenance, les autres actifs sans lien avec la croissance et les dividendes versés et à laquelle est ajouté le produit de la cession d'immobilisations corporelles, les dividendes reçus des participations mises en équivalence et le produit des participations mises en équivalence, déduction faite des paiements.

(10) Le fonds de roulement hors trésorerie est une mesure hors PCGR qui nous indique combien d'argent notre entreprise immobilise dans son fonctionnement au quotidien. Il correspond à la différence entre l'actif courant (abstraction faite de la trésorerie et des équivalents de trésorerie ainsi que les actifs détenus en vue de la vente) et le passif courant (abstraction faite de la partie courante de la dette à long terme et des passifs détenus en vue de la vente).

(11) Les dépenses d'investissement en immobilisations liées à la maintenance sont une mesure hors PCGR que nous utilisons pour calculer les investissements devant être réalisés pour maintenir les niveaux courants d'activité économique. Les dépenses d'investissement en immobilisations liées à la croissance sont une mesure hors PCGR que nous utilisons pour calculer les investissements devant être réalisés pour accroître les niveaux courants d'activité économique.

(12) La dette nette est une mesure hors PCGR qui nous indique à combien se monte notre dette une fois pris en compte les actifs liquides tels que la trésorerie et les équivalents de trésorerie. Elle nous indique quelle est globalement notre situation financière. Elle correspond à la différence entre le montant de la dette à long terme, partie courante comprise, et le montant de la trésorerie et des équivalents de trésorerie.

(13) Le ratio dette nette/capital correspond à la dette nette divisée par la somme du total des capitaux propres et de la dette nette.

(14) Le rendement du capital utilisé (RCU) est une mesure hors PCGR que nous utilisons pour évaluer la rentabilité de notre capital investi. Nous calculons ce ratio sur une période de quatre trimestres consécutifs en divisant le résultat net attribuable aux détenteurs d'instruments de capitaux propres de la Société, en excluant les charges financières nettes, après impôt, par le montant moyen du capital utilisé.

Pour un rapprochement détaillé de ces mesures ainsi que d'autres mesures hors PCGR et autres mesures financières surveillées par CAE, veuillez vous reporter au rapport de gestion de CAE déposé auprès des Autorités canadiennes en valeurs mobilières qui est disponible sur notre site Web (www.cae.com) et sur celui de SEDAR (www.sedar.com).

Personnes-ressources :

Relations avec les investisseurs :

Andrew Arnovitz, vice-président, Stratégie et Relations avec les investisseurs, 1-514-734-5760,[email protected]

Médias :

Hélène V. Gagnon, vice-présidente, Affaires publiques et Communications mondiales, 1-514-340-5536,[email protected]